Economic Value Added (EVA) – Erklärung & Berechnung

Der Economic Value Added (EVA) oder „Economic Profit“, deutsch: „Übergewinn“ oder „Residualgewinn“, gibt Auskunft über die Nachhaltigkeit des Unternehmenswachstums durch die Erfassung der periodenbezogenen Wertveränderung des eingesetzten Kapitals. Die Kennzahl kann Investoren helfen, die wirtschaftliche Leistungsfähigkeit des Unternehmens zu beurteilen. Sie kann aber auch von den Unternehmen selbst zur Bewertung von Investitionsvorhaben herangezogen werden.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Economic Value Added – Definition und Erklärung

Die Kennzahl Economic Value Added (EVA) misst den periodenbezogenen Mehrwert, den über die Fremdkapital- und Eigenkapitalkosten hinaus erwirtschaftet wird. Ist der EVA positiv, so liegt ein Übergewinn vor. Ein negativer EVA weist auf Wertvernichtung hin. Wurde gerade die geforderte Rendite erwirtschaftet, ist der EVA gleich Null.

Das Ergebnis zeigt, wie effizient ein Unternehmen Kapital nutzt, um langfristig über die Erwartungen der Kapitalgeber hinaus Wert zu schaffen und ermöglicht die Bewertung von Wertzuwachs oder -vernichtung über Zeit, sowohl für einzelne Investitionen als auch auf Unternehmensebene.

Economic Value Added – Berechnung

Der EVA wird berechnet, indem das Nettoergebnis nach Steuern (NOPAT) von den Gesamtkapitalkosten abgezogen wird. Diese Methode wird auch als subtraktiver Ansatz bezeichnet. Der Kapitalkostensatz ergibt sich durch Multiplikation des WACC mit dem Capital Employed.

Die Formel lautet

Das Ergebnis wird üblicherweise als währungsbezogene Kennzahl abgebildet. Ein deutsches Unternehmen würde den Economic Value Added folglich in Euro beziffern.

Darüber hinaus ist auch eine multiplikative Berechnung möglich. Beide Berechnungsarten führen zum gleichen Ergebnis, lassen aber je nach Berechnungsart individuelle Aussagen zu.

Multiplikativer Ansatz (Value Spread)

Der multiplikative Berechnungsansatz verfolgt eine andere Herangehensweise. Im Kern steht die Annahme, dass der NOPAT eines Unternehmens grundsätzlich größer sein sollte als dessen Kapitalkosten. Anders ist keine Wertschöpfung möglich.

Diese Vorteilhaftigkeit wird für die multiplikative Berechnung mit dem Return on Capital Employed (ROCE) ausgedrückt. Ziel der Verwendung des ROCE ist es, den prozentualen WACC ebenfalls einen Prozentwert gegenüberzustellen.

Aus der Subtraktion der WACC vom ROCE ergibt sich abermals ein Prozentwert. Dieser zeigt bereits auf, ob der Economic Value Added positiv oder negativ ausfallen wird. Die Differenz aus WACC und ROCE trägt in diesem Zusammenhang den Begriff „Spread“. Der Spread wird im zweiten Berechnungsschritt mit dem Capital Employed multipliziert.

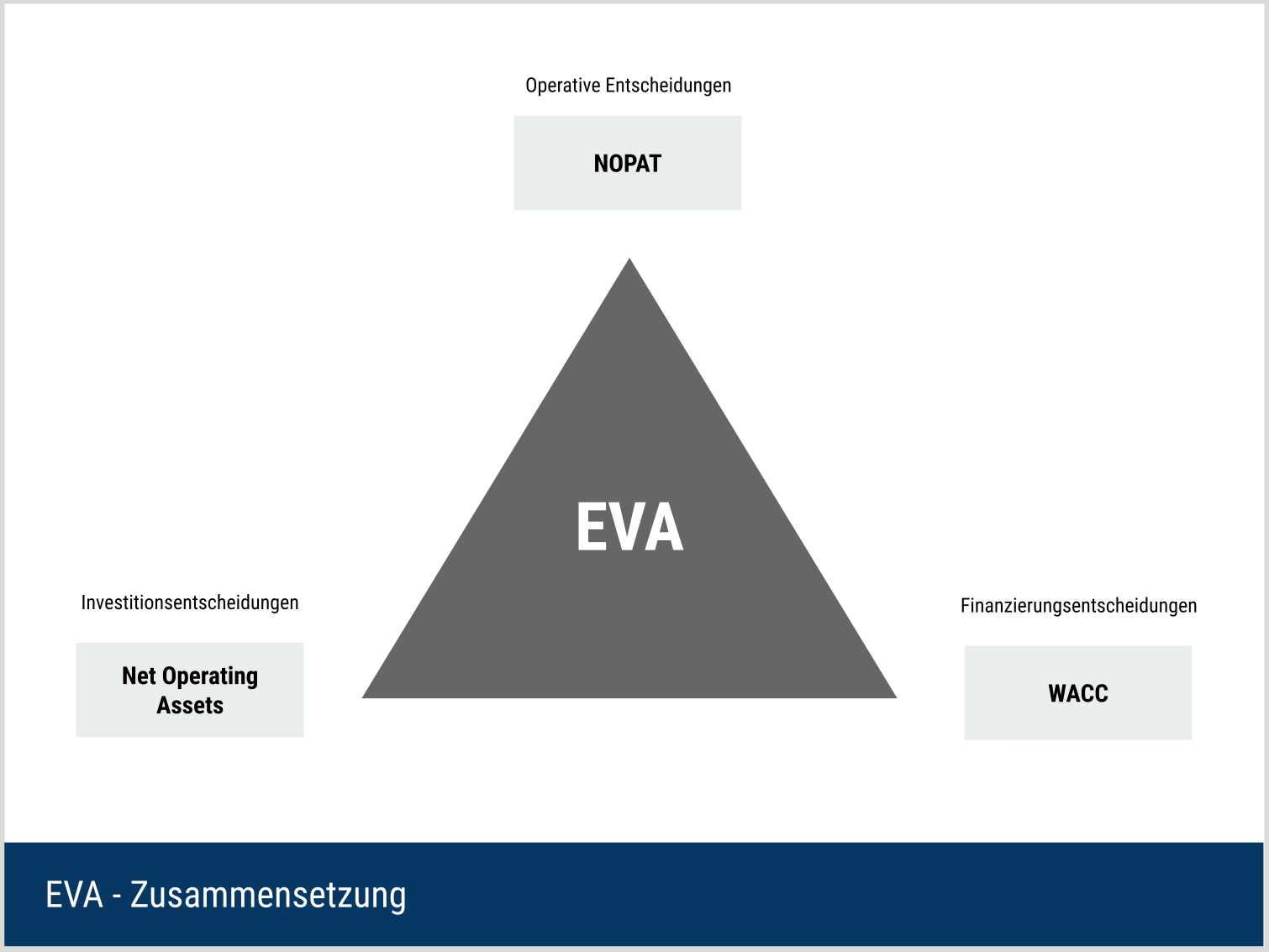

Bestandteile der Kennzahl

NOPAT und WACC

Das grundlegende Konzept des Economic Value Added beruht auf der Bereinigung des operativen Ergebnisses eines Unternehmens (NOPAT) um die Kapitalkosten des Gesamtkapitals. Diese Kapitalkosten werden als Weighted Average of Capital Cost (WACC) bezeichnet.

Die erste Komponente des EVA, der NOPAT, ist eine Größe der Gewinn- und Verlustrechnung (GuV). Er besteht aus dem Umsatz eines Unternehmens abzüglich der operativen Aufwendungen (OPEX).

Im Vergleich dazu stammen die WACC aus mehreren Quellen. Beispielsweise können die Fremdkapitalkosten anhand von Kreditverträgen oder emittierten Unternehmensanleihen ermittelt werden. Die Eigenkapitalkosten können wiederum aus dem CAPM-Modell stammen. Dieses beziffert die Kosten des Eigenkapitals anhand fundierter Annahmen.

Capital Employed

Ein Kernelement des EVA ist der Umstand, dass die WACC nicht auf das gesamte Kapital eines Unternehmens angewendet werden. Stattdessen spielt nur das zinstragende Kapital, das sogenannte Capital Employed, eine Rolle.

Beim Capital Employed oder eingesetztes Kapital handelt es sich um eine Kennzahl, die darüber Auskunft gibt, welches Kapital tatsächlich für die betriebliche Kerntätigkeit eines Unternehmens notwendig ist. Durch die Verwendung dieser Kennzahl ist sichergestellt, dass tatsächlich die operative Wertschöpfung eines Unternehmens bewertet wird.

Der EVA nimmt folglich einen Vergleich der operativen Rendite mit der Rendite vor, die die Kapitalgeber eines Unternehmens fordern. Hierbei finden sowohl die Forderungen der Eigen- als auch Fremdkapitalgeber im Rahmen der WACC Berücksichtigung.

Herkunft der Daten

Die Ermittlung des Economic Value Added kann sowohl auf den Ergebnissen vergangener Perioden als auch auf Prognosen beruhen. Bei der Vergangenheitsbetrachtung werden Daten aus der Bilanz sowie der Gewinn- und Verlustrechnung (GuV) eines Unternehmens berücksichtigt.

Bei einer Prognose zukünftiger Daten kann unter anderem das sogenannte Financial Modeling angewendet werden. Das Ziel dieses Verfahrens ist es, die zukünftige Entwicklung eines Unternehmens möglichst genau abzuschätzen. Das Ergebnis ist unter anderem eine Planbilanz und eine Plan-GuV. Diese können wiederum als Basis für die Berechnung des Economic Value Added dienen.

EVA Conversions / Umformungen

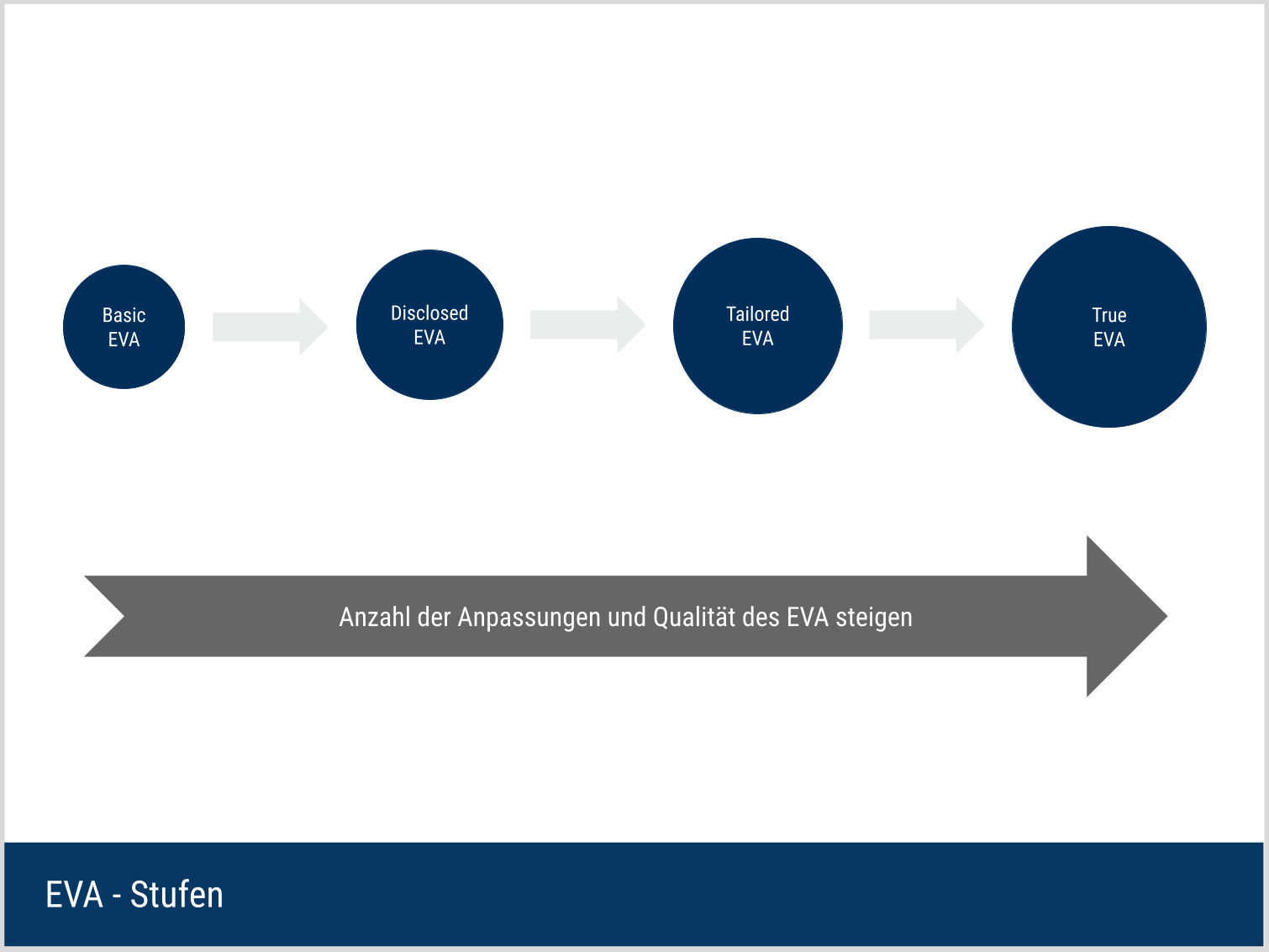

Von den Entwicklern des Economic Value Added selbst wurden im Nachhinein Veränderungen und Anpassungsmöglichkeiten definiert. Dabei handelt es sich um Umformungen, auch Conversions genannt.

Diese Conversions existieren aus dem Grund, dass die verwendeten Unternehmenskennzahlen verschiedene Einflussfaktoren enthalten können, die dem Konzept des EVA nicht entsprechen. Daher dienen die Conversions als eine Form der Bereinigung. Zurückzuführen können unerwünschte Bestandteile der Kennzahlen beispielsweise auf Bilanzierungswahlrechte oder -pflichten zurückzuführen sein.

Erhöhung der Aussagekraft durch Conversions

Das Ziel der Conversions ist also eine Steigerung der Aussagekraft des Economic Value Added. Insbesondere der NOPAT soll auf diesem Weg von einer Rechnungswesengröße zu einer ökonomischen Erfolgsgröße weiterentwickelt werden.

Zusätzlich soll das Capital Employed nicht mehr mit seinem Buchwert, sondern mit seinem Marktwert angesetzt werden. Je mehr Anpassungen ein Unternehmen oder ein Investor durchführen, desto höher wird die Aussagekraft des Economic Value Added. Abhängig von der Anzahl der Anpassungen ergeben sich die folgenden vier Detaillierungsgrade.

True EVA vs. Disclosed EVA

Obwohl es sich um den genauesten Wert handelt, ist die Ermittlung des True EVA in der Praxis unüblich. Stern, Steward & Co. definierten 164 verschiedene Conversions. Die Anwendung jeder einzelnen Anpassung führt zum True EVA. Der damit verbundene Zeitaufwand steht jedoch für gewöhnlich in keinem Verhältnis zum möglichen Nutzen des True EVA.

Stattdessen findet in der Praxis häufig der Disclosed EVA Anwendung, für den bis zu 30 Anpassungen nötig sind. Neben der Anwendung der Conversions ist darauf zu achten, dass jeder Anpassungsschritt nachvollziehbar bleibt. Andernfalls ist ein Vergleich des Economic Value Added mit anderen Perioden, Projekten oder Unternehmen kaum noch möglich.

Verschiedene Kategorien der Conversions

Die insgesamt 164 Conversions gliedern sich in vier verschiedene Kategorien.

- Operating Conversions: Zu den Operating Conversions zählen Anpassungen, die die Abgrenzung der betrieblichen Erträge und Aufwendungen betreffen. So werden betriebsnotwendige Faktoren ergänzt, die bisher nicht im EVA enthalten waren und solche Einflüsse bereinigt, die nicht der operativen Tätigkeit des Unternehmens zuzuordnen sind.

- Funding Conversions: Diese Umwandlungen haben eine eine Bereinigung der Finanzierungsaspekte zum Ziel. Besonders Verbindlichkeiten, die nicht zinstragend sind, werden hier eliminiert. Grundsätzlich ist auch eine Aufdeckung von versteckten Finanzierungen wie beispielsweise Leasing möglich.

- Shareholder Conversions: Anpassungen um nicht berücksichtigte Eigenkapitalgrößen, wie beispielsweise immaterielle Vermögensgegenstände, stille Reserven oder Goodwill sind mit diesen Conversions angedacht. Zusätzlich umfassen die Shareholder Conversions auch die Transformation des Kapitals von Bilanzwerten in Marktwerte.

- Tax Conversions: Steuerumwandlungen zielen auf eine Anpassung der Steuerbelastung ab. Für eine bessere Vergleichbarkeit der Ergebnisse wird im Rahmen der Unternehmensbewertung immer wieder davon ausgegangen, dass ein Unternehmen vollständig eigenkapitalfinanziert sei. Diese Annahme erfordert auch steuerliche Anpassungen, da gedanklich die Steuervorteile des Fremdkapitals entfallen.

Beispiele für praxisrelevante Conversions

In der Unternehmenspraxis haben sich insbesondere solche Conversions bewährt, die einen großen Einfluss auf die Aussagekraft des Economic Value Added besitzen und mit geringem Aufwand berechnet werden können. Dazu zählen unter anderem die folgenden Anpassungen:

- Kosten für Forschung, Entwicklung, Werbung oder Fortbildungen werden nachträglich aktiviert.

- Abschreibungen werden dem Gewinn wieder hinzugerechnet. Stattdessen ist eine wirtschaftliche Abschreibung möglich. Diese richtet sich nicht nach der AfA, sondern nach den tatsächlichen Nutzungszeiten und Abnutzungsgraden.

- Nicht zahlungswirksame Aufwendungen werden sowohl dem Gewinn als auch dem Capital Employed wieder hinzugerechnet.

- Operative Leasingraten werden dem Capital Employed wieder hinzugerechnet.

Economic Value Added – Interpretation und Bedeutung

Im Vergleich zur umfangreichen Berechnung des Economic Value Added ist eine Interpretation mit vergleichsweise geringem Zeitaufwand verbunden. Mithilfe des Konzeptes lassen sich sowohl einzelne Investitionen, als auch ganze Unternehmen bewerten.

- Positiver EVA: Grundsätzlich entspricht ein positiver Economic Value Added auch einer positiven Rendite.

- Negativer EVA: Ein negativer Wert bedeutet folglich einen Verlust mit der jeweiligen Investition.

- Neutraler EVA: Bei einem Wert von Null sind die Renditeanforderungen genau erfüllt. Es wird weder zusätzlicher Wert geschaffen noch bestehender Wert vernichtet.

Aus dem Blickwinkel eines Projektes oder einer Anschaffung betrachten den EVA hauptsächlich Unternehmen. Vereinfacht könnte ein Entscheidungsprinzip in der betrieblichen Praxis lauten, dass nur Investitionen mit einem positiven EVA durchgeführt werden. Alle anderen liefern voraussichtlich keine positive Rendite und wirken wertmindernd.

Unterstützung bei der Investitionsentscheidung

Ein Investor strebt in der Regel eine hohe Rendite seiner Investition an, wobei ein positiver Economic Value Added (EVA) eine günstige zukünftige Rendite auf Basis von Planzahlen anzeigt. Voraussetzung ist ein Economic Value Added auf Basis von Plandaten. Historische Daten sind für Investitionsentscheidungen weniger relevant.

Die Analyse des EVA eines Unternehmens im Zeitverlauf gibt Aufschluss über dessen Wachstum oder Schrumpfung. Darüber hinaus können langfristig positive EVA-Werte ein erfolgreiches Management signalisieren und negative Werte auf Probleme hinweisen.

Sofern ein Investor sicherstellt, dass bei einer Auswahlentscheidung für alle Investitionsalternativen ein EVA unter gleichen Annahmen berechnet wird, erhält er ein wirksames Entscheidungsinstrument. Das Unternehmen mit dem höchsten Economic Value Added benötigt entweder wenig Kapital, erzielt eine überdurchschnittliche Rendite oder hat niedrige Kapitalkosten.

Häufig kommen auch mehrere dieser Aspekte zusammen. Daher ist ein hoher EVA aus Sicht des Investors ein Indikator für die Leistungsfähigkeit eines Unternehmens. Das Unternehmen mit der besten Fähigkeit, Wachstum und Gewinn zu generieren, wäre für den Investor die zu wählende Alternative.

Nachteile des Economic Value Added

Nachteilig auf die Aussagekraft des Economic Value Added wirkt sich der Umstand aus, dass zukünftige Planwerte nicht diskontiert werden. Andere Bewertungsmodelle betrachten dagegen die Abzinsung der zukünftigen Einkünfte als zentralen Punkt. Daher kann der EVA Faktoren wie die Inflation beispielsweise kaum abbilden. Für lange Planungsperioden können sich aus diesem Grund hohe Abweichungen zum tatsächlichen Zustand die Folge sein.

Manipulationsmöglichkeiten

Ein Aspekt, der auch öffentlich kritisiert wird, ist die Manipulierbarkeit des Economic Value Added. Insbesondere das bilanzierte Kapital ist hierfür anfällig.

- Durch Abschreibungen sinkt der Wert der Vermögensgegenstände. Damit sinkt auch das Capital Employed.

- Neuanschaffungen von Anlagen und Maschinen würden diesem Effekt entgegenwirken.

Angenommen, ein Unternehmen unterlässt neue Anschaffungen, ist ein sinkendes Capital Employed die Folge. Ein konstanter NOPAT gegenüber sinkendem Capital Employed würde also auch den EVA verbessern.

Zusätzlich führen die sinkenden Abschreibungen zu einem höheren NOPAT, da der Umsatz um immer weniger Abschreibungen vermindert wird. Dennoch leidet die zukünftige Leistungskraft eines Unternehmens unter diesen Entwicklungen, obwohl sich der Economic Value Added kurzfristig positiv entwickelt.

Anreize zur strategischen Anpassung der Kennzahlen können die Unternehmen selbst schaffen, z.B. durch Bonusprogramme und erfolgsabhängige Vergütungen, die sich an bestimmten Kennzahlen orientieren. Eine solche Kennzahl ist der Economic Value Added (EVA). Wenn die Boni der Manager an den EVA gekoppelt sind, besteht die Gefahr, dass diese versucht sind, die Kennzahl zu beeinflussen, um ihren eigenen Bonus zu maximieren.

Eingeschränkte Aussagekraft bei jungen Unternehmen

Die Anwendung des Economic Value Added liefert nicht bei allen Unternehmen sinnvolle Ergebnisse. Gut geeignet ist die Bewertungsmethode für große, anlagenintensive Unternehmen, da das Capital Employed relativ stabil ist und sich häufig nur in einem gewissen Korridor bewegt. Mögliche Schwankungen fallen dagegen bei kleinen Unternehmen mit geringem Vermögen stärker aus. Dies schränkt die Aussagekraft des EVA bei kleinen beziehungsweise jungen Unternehmen deutlich ein.

Umstrittene Vergangenheitswerte

Allgemein ist auch die Interpretation vergangenheitsbezogener EVAs umstritten. Zwar kann ein Investor beurteilen, wie ein Unternehmen in den vergangenen Perioden abgeschnitten hat, kann jedoch nichts über dessen Zukunft sagen. Dabei spielen für einen Investor sowohl gegenwärtige als auch zukünftige Entwicklungen des betrachteten Unternehmens eine Rolle.

Einschränkung der Aussagekraft durch Conversions

Während die verschiedenen Conversions dazu dienen sollen, die Vergleichbarkeit des Economic Value Added zu erhöhen, können sie die Aussagekraft gleichzeitig auch einschränken. Dieser Fall tritt dann ein, wenn die einzelnen EVAs auf unterschiedliche Arten und Weisen angepasst wurden. Dann ist der individuelle EVA-Wert möglicherweise genauer als zuvor, lässt jedoch keinen Unternehmensvergleich mehr zu. Darüber hinaus kostet jede Conversion des Economic Value Added Zeit.

Keine Berücksichtigung von ungenutzten Reserven

Der letzte Nachteil, der sich auf die Aussagekraft des Economic Value Added bezieht, ist der Bestand an nicht betriebsnotwendigem Kapital. Ein geringes betriebsnotwendiges Kapital in Form des Capital Employed wirkt sich positiv auf den EVA aus. Die Idee dahinter ist, dass ein Unternehmen mit wenig Kapitaleinsatz möglichst viel Ertrag erwirtschaften soll.

Ungenutzte Reserven finden im Capital Employed allerdings keine Berücksichtigung. Daher kann ein Unternehmen mit erheblichen Barreserven einen hohen EVA besitzen, obwohl diese Überliquidität beispielsweise eher ein Indikator für die suboptimale Verwendung von Geldmitteln sein kann.

Economic Value Added vs. Discounted Cash Flow (DCF)

Ein weitverbreitetes Verfahren zur Unternehmensbewertung ist der Discounted Cash Flow (DCF). Der Ansatz ermittelt den Wert eines Unternehmens durch die Abzinsung zukünftiger Cash Flows. Abhängig vom Detaillierungsgrad des Economic Value Added handelt es sich um eine Vorstufe des DCF-Verfahrens.

Beispielsweise ist auch auf Basis des EVAs eine Abzinsung der Ergebnisse möglich. Als Diskontierungszinssatz dienen in diesem Fall die WACC. Ähnlich zum DCF-Modell ergibt sich auf diese Weise ein Barwert, der als Unternehmenswert fungieren kann. Der Barwert auf der Grundlage des Economic Value Added wird auch als Market Value Added bezeichnet. Es handelt sich um ein Äquivalent zum Net Present Value (NPV).

In der Theorie können mit dem EVA und dem DCF-Verfahren nahezu identische Werte ermittelt werden. Auch die Qualität der Ansätze unterscheidet sich kaum. Vielmehr sind beide Verfahren von der Qualität der jeweiligen Plandaten abhängig. Beim EVA spielt auch die Anzahl der Conversions eine entscheidende Rolle. Je mehr Conversions ein Bewerter angewendet hat, desto besser wird tendenziell die Qualität des Ergebnisses.

EVA im Beispiel

Ein Investor möchte zwei Unternehmen einer Branche näher untersuchen und wählt hierfür den EVA. Anhand verschiedener Kennzahlen befindet der Investor die Unternehmen für fundamental gesund und rentabel. Für eine Investitionsentscheidung möchte der Investor zusätzlich herausfinden, welches Unternehmen voraussichtlich einen höheren Wert generiert.

Die folgenden Kennzahlen sind aus dem letzten Jahresabschluss der Unternehmen bekannt. Die Berechnung erfolgt nach dem subtraktiven Ansatz.

| Kennzahl | Unternehmen 1 | Unternehmen 2 |

| Umsatz | 50.000 EUR | 150.000 EUR |

| OPEX | 34.000 EUR | 110.000 EUR |

| NOPAT | 16.000 EUR | 40.000 EUR |

| WACC | 7,4 % | 8,6 % |

| Capital Employed | 35.000 EUR | 100.000 EUR |

| Kapitalkosten | 2.590 EUR | 8.600 EUR |

Rechenschritte

Aufbauend auf dieser Ausgangslage ergeben sich folgende Berechnungen:

Schlussfolgerung

Anhand dieser Berechnungen schlussfolgert der Investor, dass das Unternehmen 2 in der vergangenen Periode eine höhere Wertschöpfung erbringen konnte als Unternehmen 1. Die Aussagekraft der Kennzahl steigt deutlich an, wenn der Investor den Economic Value Added auch anhand von Plandaten für zukünftige Perioden ermittelt. Diesen käme dann sogar eine höhere Bedeutung als den vergangenheitsbezogenen Daten zu.

Anmerkungen

Unabhängig davon, ob ein Investor ausschließlich Daten der Vergangenheit analysiert oder auf Prognosen zurückgreift, steigt die Aussagekraft des Economic Value Added bereits durch ein Verständnis für die Berechnungsgrundlage. So können beispielsweise der NOPAT oder die WACC selbst etwas über ein Unternehmen verraten.

Der höhere WACC von Unternehmen 2 könnte beispielsweise aufgrund höherer Finanzierungskosten entstehen. Diese wiederum können auf ein höheres Risiko oder eine fremdkapitallastige Finanzierungsstruktur hindeuten. Folglich wäre der höhere EVA von Unternehmen 2 auch mit einem höheren Risiko verbunden. Solche Erkenntnisse können dem Investor zusätzliche Einblicke neben dem EVA selbst gewähren, sollten aber gut fundiert sein.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.