Debt to Asset Ratio / Fremdkapitalquote – Definition & Berechnung

Die Debt to Asset Ratio (deutsch: „Fremdkapitalquote“) setzt das Fremdkapital eines Unternehmens ins Verhältnis zum Gesamtkapital. Das Ergebnis ist ein Prozentsatz, der Auskunft über die Finanzstruktur des Unternehmens gibt. Eine niedrige Quote bietet Sicherheit für die Investoren, senkt aber tendenziell die Rendite des Unternehmens. Es handelt sich um eine statische Kennzahl, weshalb der Einfluss von bilanziellen Sondereffekten und Wahlrechten erheblich sein kann.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Debt to Asset Ratio – Definition

Debt to Asset Ratio ist eine Finanzkennzahl, die den Grad der Fremdfinanzierung der Geschäftstätigkeit eines Unternehmens angibt. Aus der Gegenüberstellung von Passiva und Aktiva lassen sich Rückschlüsse auf die finanzielle Stabilität eines Unternehmens ziehen. Je höher die Quote, desto höher ist die Verschuldung des Unternehmens. Der Wert sollte möglichst nicht über 100% liegen. So hohe Werte weisen auf hohe Risiken hin, da die Schulden eines Unternehmens die Vermögenswerte übersteigen.

Debt to Asset Ratio – Berechnung

Die Debt to Asset Ratio ist der Quotient aus Fremdkapital und Gesamtkapital. Die Berechnung erfolgt anhand von Bilanzkennzahlen, die in der Regel leicht zugänglich sind, z.B. auf der Investor-Relations-Seite des Unternehmens.

Die Formel für ein prozentuales Ergebnis lautet wie folgt

Fremdkapital

Das Fremdkapital umfasst alle Schulden (Total Liabilities) des Unternehmens. Je nach Rechnungslegung (z.B. GAAP oder HGB) setzen sich diese aus kurz- und langfristigen Verbindlichkeiten bzw. aus Verbindlichkeiten und Rückstellungen zusammen.

Gesamtkapital

Der Nenner der Formel wird mit dem Gesamtkapital (auch: Total Assets oder Bilanzsumme) befüllt. Dieses kann auf diversen Wegen aus Internetportalen oder Geschäftsberichten abgelesen werden. Häufig steht es schon zu Beginn des Jahresberichtes.

Interpretation und Bedeutung

Die Fremdkapitalquote gibt an, wie hoch der Anteil der Verbindlichkeiten am Gesamtkapital ist. Ein Wert über 100% würde beispielsweise bedeuten, dass das Unternehmen mehr Schulden zu tilgen hat, als es Vermögenswerte besitzt. Eine derart hohe Quote ist ein deutliches Warnsignal.

Ein Wert unter 100 % bedeutet, dass ein Teil der Vermögenswerte des Unternehmens durch Eigenkapital finanziert ist. Dieses ist zwar in der Regel teurer als Fremdkapital (Besteuerung und fehlende Abzugsfähigkeit), aber Eigenkapital schafft Unabhängigkeit von Banken und vom Zinsmarkt. Je höher der Verschuldungsgrad eines Unternehmens ist, desto stärker wirken sich Zinserhöhungen aus.

Ein hoher Verschuldungsgrad bedeutet für alle Stakeholder eines Unternehmens, mit Ausnahme der Banken, ein erhöhtes Ausfallrisiko. Bei der Kreditvergabe werden häufig Sicherheiten für die Banken hinterlegt. Zudem müssen die Tilgungsleistungen in jedem Fall erbracht werden. Bevor diese eingestellt wird, werden daher zuerst Löhne, Lieferantenrechnungen oder Steuern nicht mehr bezahlt. Im Falle einer Insolvenz kann die Bank zusätzlich auf die Sicherheiten zurückgreifen. Kleinere Akteure haben diese Möglichkeiten nicht.

Nachteile der Debt to Asset Ratio

Trotz der Warnwirkung einer zu hohen Fremdkapitalquote hat diese Kennzahl auch ihre Grenzen. So werden beispielsweise stille Reserven und Lasten nicht berücksichtigt. Diese können in der Regel nur durch unternehmensinterne Quellen quantifiziert und aufgedeckt werden. Das tatsächliche Gesamtkapital kann daher höher oder niedriger sein als der in der Bilanz ausgewiesene Wert. Grundsätzlich weisen HGB-Bilanzen deutlich mehr stille Reserven und Lasten auf als internationale Rechnungslegungsstandards.

Die einmalige Ermittlung der Fremdkapitalquote ist, wie bei vielen statischen Kennzahlen, in ihrer Aussagekraft begrenzt. Erst die Analyse im Zeitablauf lässt Rückschlüsse auf die Entwicklung eines Unternehmens zu. Hinzu kommt, dass bilanzielle Ergebnisse durch das Management eines Unternehmens leicht beeinflusst werden können. Ein Blick auf die Quartalsergebnisse verschafft daher einen etwas besseren Überblick.

Debt to Asset Ratio im Beispiel

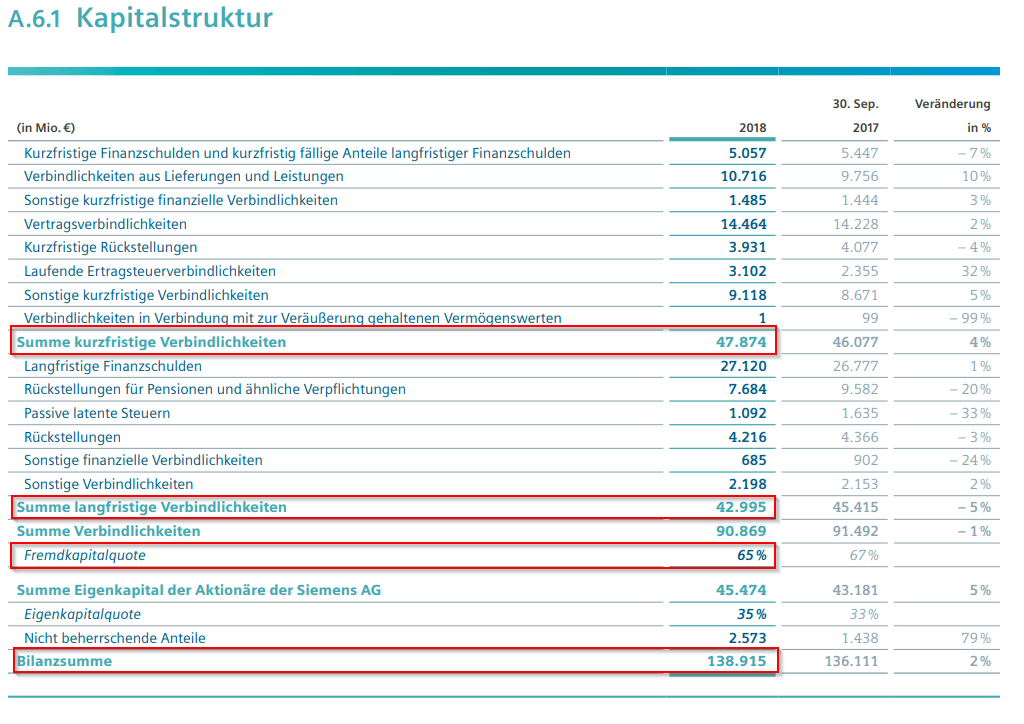

Die gesamten Informationen für die Ermittlung der Fremdkapitalquote lassen sich in diesem Beispiel mit der Siemens AG sehr einfach gewinnen. Im Geschäftsbericht der Gesellschaft sind alle relevanten Daten auf einer Seite erhältlich. Die Fremdkapitalquote wurde sogar bereits gebildet.

Zur Überprüfung erfolgt hier dennoch die Probe durch die manuelle Rechnung. Das Ergebnis im Geschäftsbericht wurde zwar auf vollständige Prozentzahlen gerundet, deckt sich aber mit der unten stehenden Berechnung.

Nützliche Informationen

- Die Debt to Asset Ratio (Fremdkapitalquote) ist eine der sogenannten Gearing Ratios, die Auskunft über die Kapitalstruktur des Unternehmens geben.

- Der klassische deutsche „Verschuldungsgrad“ wird im englischen Sprachgebrauch als Debt to Equity Ratio bezeichnet.

- Für eine exakte Ermittlung der Fremdkapitalquote müssen stille Reserven und Lasten aufgedeckt werden.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.