Ausstehende Aktien (Shares Outstanding) – Erklärung & Bedeutung

Ausstehende Aktien (engl. Shares Outstanding) sind alle Aktien eines Unternehmens, die sich im Besitz von Aktionären befinden. Die einzige Ausnahme bilden Aktien, die das Unternehmen selbst hält. Ihre Anzahl dient Investoren zur Berechnung von Kennzahlen und zur Unternehmensanalyse. Da sie sich im Zeitverlauf ändern kann, handelt es sich um einen dynamischen Wert.

🔴 Live-Webinar am 13.10.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Ausstehende Aktien – Definition und Erklärung

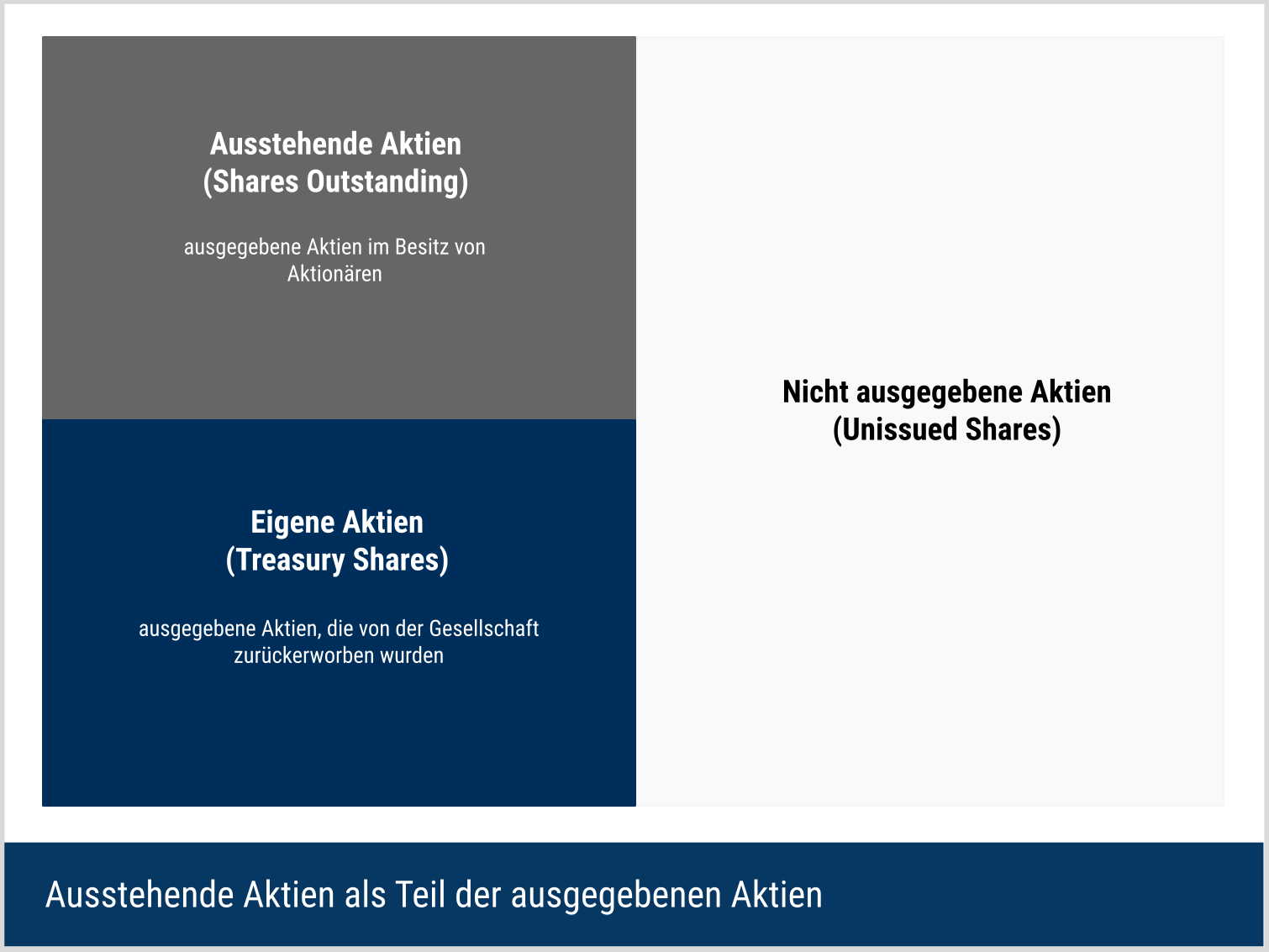

Ausstehende Aktien bezeichnen die Gesamtzahl der von einem Unternehmen ausgegebenen Aktien (Issued Shares), die sich derzeit im Besitz aller Aktionäre befinden. Dazu gehören Aktien, die von institutionellen Anlegern, Insidern und Mitarbeitern des Unternehmens gehalten werden.

Nicht enthalten sind Aktien, die das Unternehmen selbst zurückgekauft hat, sogenannte eigene Aktien oder Treasury Shares.

Ausstehende Aktien – Berechnung

Die Anzahl ausstehender Aktien eines Unternehmens entspricht der Anzahl ausgegebener Aktien abzüglich der Anzahl vom Unternehmen selbst gehaltener Aktien.

Die allgemeine Formel lautet:

Mögliche Datenquellen

Um die Anzahl der ausstehenden Aktien für ein Unternehmen einzusehen, genügt ein häufig Blick auf den Abschnitt Investor Relations der Unternehmenshomepage. Eine börsengehandelte Gesellschaft ist dazu verpflichtet, die Anzahl der ausstehenden Aktien zu veröffentlichen. Für US-Gesellschaften geschieht dies im Rahmen des Form 10-Q Reports.

Zu den ausstehenden Aktien können sowohl Stammaktien als auch Vorzugsaktien zählen. Aufgrund verschiedener Ursachen kann die Anzahl der Shares Oustanding im Zeitverlauf variieren. Immer wenn eine Gesellschaft zusätzliche Aktien ausgibt, erhöht sich die Anzahl ausstehender Aktien. Bei einem Rückkauf der Aktien verringert sich deren Anzahl.

Ausstehende Aktien – Bedeutung und Interpretation

Die Anzahl ausstehender Aktien erlaubt für sich genommen kaum eine Bewertung – sie ist weder gut noch schlecht. Erst die Ursachen für Veränderungen liefern Investoren Anhaltspunkte für eine Analyse.

Neutrale Veränderung: Aktiensplits

Ein Aktiensplit erhöht die Aktienanzahl im festgelegten Verhältnis – der Kurs je Aktie sinkt entsprechend. Dieser Vorgang ist wertneutral, verändert jedoch die Berechnungsgrundlage für Kennzahlen.

Der Anlass für den Split – etwa ein stark gestiegener Kurs – kann positiv gewertet werden. Der Split selbst hat aber keinen Einfluss auf den Unternehmenswert.

Bewertungsrelevant: Kapitalmaßnahmen

Veränderungen durch Kapitalerhöhungen, Aktienrückkäufe oder Optionen beeinflussen die Eigentümerstruktur und führen zu Verwässerung oder Konzentration. Hier ist der Zusammenhang mit dem Unternehmensverhalten für Investoren entscheidend.

Grundlage für Kennzahlen

Die Anzahl ausstehender Aktien ist zentral für viele Finanzkennzahlen, etwa:

- Gewinn je Aktie (EPS) = Gewinn / ausstehende Aktien

- Kurs-Gewinn-Verhältnis (KGV / PE Ratio) = Aktienkurs / EPS

Die genaue Aktienanzahl bildet somit das Fundament für die Bewertung eines Unternehmens.

Relevanz bei Stimmrechten

Jede ausstehende Stammaktie gewährt eine Stimme auf der Hauptversammlung. Die Summe ausstehender Aktien bestimmt daher die prozentuale Verteilung der Stimmrechte. Das ist entscheidend für Mehrheiten, aber kaum relevant für die Aktionärsstruktur.

Zeitliche Entwicklung als Analyseinstrument

Eine Zeitreihenanalyse der durchschnittlich ausstehenden Aktien zeigt Trends:

- Steigende Aktienanzahl → Hinweis auf Kapitalerhöhungen, Aktiensplits, Mitarbeiteroptionen

- Sinkende Aktienanzahl → Hinweis auf Rückkäufe oder Reverse Splits

Ein dauerhaft steigendes Volumen kann ein Verwässerungsrisiko darstellen. Rückkäufe hingegen gelten oft als positives Signal.

Ausstehende Aktien und EPS

Der Gewinn je Aktie (Earnings per Share, EPS) wird auf Basis der ausstehenden Aktien berechnet und liegt in zwei Varianten vor:

- Unverwässertes Ergebnis (Basic EPS): Der Unternehmensgewinn wird durch die aktuelle Anzahl der ausstehenden Aktien geteilt.

- Verwässertes Ergebnis (Diluted EPS): Hier fließen potenzielle Veränderungen der Aktienanzahl ein – etwa durch Kapitalerhöhungen ohne Bezugsrechte, Optionen, Wandelanleihen oder andere Eventualverbindlichkeiten. Diese können künftig zu einer Erhöhung der Aktienanzahl führen und damit das EPS verringern.

Verwässerungseffekte

Ein Verwässerungseffekt entsteht, wenn Rechte auf neue Aktien bestehen, die (noch) nicht ausgeübt wurden, aber künftig das Aktienvolumen erhöhen können, z. B. durch Wandelanleihen, Aktienoptionen oder bedingte Kapitalmaßnahmen. Diese potenzielle Ausweitung reduziert das EPS, da der gleiche Gewinn auf mehr Anteile entfällt.

Analyse nach Aktiengattungen

Verwässerungseffekte lassen sich auch getrennt nach Aktienarten analysieren. Gibt ein Unternehmen etwa Stamm- und Vorzugsaktien aus, kann die Betrachtung getrennt erfolgen. Da Vorzugsaktien meist keine Stimmrechte besitzen, sind sie für Analysen der Stimmrechtsverhältnisse oft nicht relevant.

Veränderung der Anzahl ausstehender Aktien

Veränderungen der ausstehenden Aktienanzahl beeinflussen Kennzahlen wie den Gewinn je Aktie (EPS) und erschweren Zeitvergleiche. Entscheidend ist, ob eine Verwässerung vorliegt. Nur dann müssen vergangene Werte rückwirkend angepasst werden.

Aktiensplits – rückwirkende Anpassung nötig

Aktiensplits verändern zwar die Anzahl der Aktien, nicht jedoch den Unternehmenswert oder die Stimmrechtsverhältnisse. Deshalb müssen vergangene Kennzahlen an die neue Aktienstruktur angepasst werden.

Beispiel: Aktiensplit

Ein Unternehmen erzielt bei 1.000 Aktien einen Gewinn von 2.000 €, der Gewinn je Aktie beträgt 2 €. Im Folgejahr sinkt der Gewinn auf 1.500 €, gleichzeitig erfolgt ein Reverse Split – die Aktienanzahl wird auf 500 halbiert. Der EPS liegt nun scheinbar bei 3 €, was einen Gewinnanstieg suggeriert.

Tatsächlich muss auch der Vorjahres-EPS auf Basis von 500 Aktien berechnet werden (2.000 €/500 = 4 €). So zeigt sich korrekt: Der Gewinn je Aktie ist um 25 % gesunken.

Kapitalmaßnahmen – zeitanteilige Berücksichtigung

Veränderungen durch Kapitalerhöhungen, Aktienrückkäufe oder Optionsrechte führen zu realer Verwässerung. Hier erfolgt keine rückwirkende Anpassung, sondern eine zeitanteilige Gewichtung der Aktienanzahl im betrachteten Zeitraum.

Beispiel: Kapitalerhöhung

Ein Unternehmen startet mit 1.000 Aktien. Nach sechs Monaten werden 200 neue Aktien ausgegeben (Kapitalerhöhung). Der Jahresgewinn beträgt 2.000 €.

Berechnung des gewichteten Durchschnitts:

- 1.000 € Gewinn im ersten Halbjahr → 1,00 € EPS (1.000 €/1.000)

- 1.000 € Gewinn im zweiten Halbjahr → 0,83 € EPS (1.000 €/1.200)

Gesamt: gewichteter EPS von 1,83 €

Vergangene Perioden bleiben unverändert, da tatsächlich neue Aktien geschaffen wurden.

Unterschied zwischen Shares Outstanding und anderen Kennzahlen

Die Anzahl ausstehender Aktien ähnelt sprachlich verschiedenen Maßzahlen aus dem Bereich der Aktienanalyse. Hier sollen die Unterschiede zu anderen gängigen Kennzahlen erläutert werden, um Verwechslungen vorzubeugen.

Ausstehende Aktien vs. ausstehendes Kapital

Der Begriff „ausstehend“ hat im Unternehmenskontext unterschiedliche Bedeutungen:

- Ausstehende Aktien bezeichnen die sich im Umlauf befindlichen Aktien eines Unternehmens – also alle von Aktionären gehaltenen Anteile abzüglich der eigenen Aktienbestände.

- Ausstehendes Kapital hingegen meint noch nicht geleistete Einlagen von Gesellschaftern auf das gezeichnete Kapital. Im Englischen wird dies treffender als uncalled share capital bezeichnet.

Ausstehendes Kapital entsteht, wenn Gesellschafter zugesagte Einlagen noch nicht vollständig erbracht haben. Solange keine Zahlungsaufforderung erfolgt ist, bleibt der Betrag auf der Passivseite unter dem gezeichneten Kapital. Nach Aufforderung wird er als Forderung auf der Aktivseite bilanziert – bis zur tatsächlichen Zahlung.

Trotz ähnlicher Begrifflichkeit bestehen inhaltlich keine Überschneidungen: Ausstehende Aktien betreffen Kapitalmarktpapiere, während ausstehendes Kapital auch in nicht börsennotierten Unternehmen vorkommen kann.

Ausstehende Aktien vs. ausgegebene Aktien

Ausgegebene Aktien bezeichnen die insgesamt emittierten Aktien eines Unternehmens – unabhängig davon, ob sie sich im freien Umlauf befinden oder vom Unternehmen selbst gehalten werden. Ausstehende Aktien (Shares Outstanding) hingegen schließen nur die tatsächlich im Umlauf befindlichen Aktien ein, also ausgegebene Aktien abzüglich der eigenen Bestände (Treasury Shares).

Daher können ausgegebene und ausstehende Aktien zwar gleich hoch sein, in der Praxis ist die Zahl ausgegebener Aktien jedoch meist höher. Für die Unternehmensanalyse sind ausstehende Aktien relevanter, da sie im Berichtswesen offengelegt werden und z. B. für die Berechnung des EPS verwendet werden. Die Zahl ausgegebener Aktien wird dagegen nicht zwingend veröffentlicht und ist analytisch wenig aussagekräftig.

Ausstehende Aktien vs. Free Float

Der Free Float (Streubesitz) umfasst den Teil der ausstehenden Aktien, der frei an der Börse handelbar ist. Langfristig gebundene Aktien – etwa von Großaktionären oder institutionellen Investoren – werden dabei nicht berücksichtigt. Entsprechend liegt der Free Float immer unterhalb der ausstehenden Aktien.

Während Kennzahlen wie das Kurs-Gewinn-Verhältnis (KGV) auf den ausstehenden Aktien basieren, werden andere – wie etwa die börsliche Marktkapitalisierung – manchmal auf Basis des Free Float berechnet (Free-Float-Marktkapitalisierung). Beide Größen haben daher unterschiedliche Anwendungsbereiche und sollten nicht verwechselt werden.

Zusammenfassung der Kennzahlen

| Begriff (Deutsch) | Englisch | Beschreibung |

|---|---|---|

| Ausgegebene Aktien | Issued Shares | Gesamtzahl aller jemals vom Unternehmen ausgegebenen Aktien – inkl. eigener Aktien im Bestand. |

| Ausstehende Aktien | Outstanding Shares | Issued Shares abzüglich der vom Unternehmen selbst gehaltenen Aktien (Treasury Shares). |

| Streubesitz | Free Float / Public Float | Teil der Outstanding Shares, der am Markt frei handelbar ist – ohne Großaktionäre oder Insider. |

| Ausstehendes Kapital | Uncalled Share Capital | Noch nicht eingezahlter Teil des gezeichneten Kapitals eines Gesellschafters. |

Alternative Berechnung der ausstehenden Aktien

In bestimmten Fällen können Investoren statt der statischen Ermittlung der ausstehenden Aktien einen gewichteten Durchschnitt (engl. weighted average shares outstanding) über den Betrachtungszeitraum – meist ein Geschäftsjahr – verwenden. Dies liefert insbesondere bei der Berechnung des Gewinns je Aktie (EPS) ein realistischeres Ergebnis als die herkömmliche Methode.

Bei zwei gleich langen Zeiträumen ergibt sich folgende Berechnungsformel:

In der Realität ist eine gleichmäßige Periodenaufteilung unwahrscheinlich. Zudem können auch während eines Geschäftsjahres unterjährig schwankende Aktienbestände veröffentlicht werden, z. B. bei Quartalsberichten. Für die Berechnung des durchschnittlichen Aktienumlaufs ist daher eine Formel mit beliebig erweiterbarem Zähler besser geeignet.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 13.10.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 13.10.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.