20.000 Euro anlegen [Ratgeber 2024]

Welche Investitionsmöglichkeiten bieten sich für private Sparer, die eine Summe von etwa 20.000 Euro anlegen möchten. Diese Frage stellen sich Privatanleger – insbesondere in einem Umfeld niedriger Zinsen, steigender Inflationsraten und hoher gesamtwirtschaftlicher Unsicherheiten. In diesem Artikel geht es darum, was Anleger bei der Investition von 20.000 Euro grundsätzlich beachten können und welche gängigen Möglichkeiten dabei bestehen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

20.000 Euro anlegen: 6 Grundgedanken

Bevor das Geld tatsächlich investiert wird, sollten sich Privatanleger zunächst einige grundlegende Gedanken machen. Denn normalerweise kann eine bereits getätigte Investitionsentscheidung nicht einfach rückgängig gemacht werden.

1. Konsumschulden tilgen

Bevor verfügbares Geld angelegt wird, ist es oftmals ratsam, zunächst die Schulden aus der Vergangenheit zu begleichen. Denn die Zinsen eines Konsumkredits können je nach Kredit (z.B. Dispokredit) verhältnismäßig hoch ausfallen. Dies gilt allerdings nicht für alle Kreditzinsen (z.B. im Rahmen eines Baukredits). Deswegen sollten vorab Schulden und die damit in Verbindung stehenden Zinsen geprüft werden.

Zudem gilt grundsätzlich: Wenn überhaupt jemand von einer Inflationsrate von beispielsweise über 5% profitiert, dann sind es eher die Schuldner. Denn ihre Schulden verlieren an Wert. Vor diesem Hintergrund bewerten oftmals hochverschuldete Staaten eine zunehmende Inflation als weniger gravierend als Staaten, die sich weniger verschuldet haben.

Info: Während des Niedrigzinsumfelds in der Eurozone konnten manche Banken unter gewissen Bedingungen von der Europäischen Zentralbank (EZB) Geld zu einem negativen Zinssatz leihen (z.B. im Rahmen gezielter längerfristiger Refinanzierungsgeschäfte im Jahr 2016). Dies könnte mit ein Grund sein, dass Kunden von einem erschwinglichen Zins, die sie in der Vergangenheit mit ihrer Bank vereinbart haben, heute profitieren.

2. Höhere Renditen bergen tendenziell höhere Risiken

Anleger sollten sich bewusst machen, dass grundsätzlich hohe Renditen mit höheren Verlustrisiken verbunden sind. Gerade in Zeiten niedriger Zinsen locken einige Anbieter von Finanzdienstleistungen (z.B. partiarischen Darlehen) mit außergewöhnlich hohen Renditen.

3. Gutes Börsenwissen und Kenntnisse über verschiedene Anlageklassen

Um eine fundierte Investitionsentscheidung zu treffen und damit möglicherweise einen besseren Vermögensaufbau an der Börse zu generieren, kann Finanzbildung hilfreich sein. Funktionsweisen und Risiken verschiedener Geldanlagen können besser mit den individuellen Präferenzen abgestimmt werden. Zudem sollten Anleger wissen, wie sie mit möglichen Verlusten an der Börse umgehen (z.B. Vermeidung emotionaler Fehlentscheidungen im Zuge eines Bärenmarkts oder beim Rollen von Optionen).

4. Längere Anlagehorizonte sind weniger schwankungsanfällig

Ein oder zwei schlechte Jahre fallen bei einer langfristigen Geldanlage (z.B. zwanzig Jahre) kaum ins Gewicht. Diese kurzzeitigen Verluste können mittels langfristiger Wertsteigerungen mehr als kompensiert werden. Gerade bei Aktien und ETFs setzen einige Investoren daher auf eine Buy-and-Hold Strategie.

5. Diversifikation der Geldanlage zentral

In der Finanzwelt bedeutet Diversifikation die Risikostreuung bei Portfolios. Das grundlegende Ziel: Ein Depot aus verschiedenen Arten von Vermögenswerten so aufzustellen, dass es aus langer Sicht durchschnittlich höhere Renditen einbringt und gleichzeitig Risiken einzelner Positionen reduziert. Allerdings fokussieren sich einige Börsenanfänger gerne auf ihre Lieblingsaktien oder Sektoren (z.B. nur auf die Automobilindustrie). Die Folge: Das systematische Risiko im Gesamtportfolio nimmt zu.

6. Qualität der Geldanlage ist wichtig für den Erfolg

Gemäß Warren Buffett (einer der erfolgreichsten Investoren der Welt) erfordert ein Vermögensaufbau in erster Linie die Konzentration auf unterbewertete Qualitätsaktien: „Diversification may preserve wealth, but concentration builds wealth.“

20.000 Euro kurzfristig anlegen – Gängige Möglichkeiten

Im Folgenden werden zwei eher kurzfristige Geldanlagen vorgestellt, die zu den typischen Bankgeschäften gehören. Für die zwei Beispiele wird vereinfachend eine Inflationsrate von 2,00% angenommen, entsprechend dem Preisniveauziel der EZB.

Tagesgeld

Private Sparer können ihr Geld auf Tagesgeldkonten mit täglicher Verfügbarkeit anlegen. Dabei gelten die Einlagen auf einem Tagesgeldkonto als sehr sicher, da diese in Höhe von maximal 100.000 Euro pro Kunde und Bank gemäß der Europäischen Einlagensicherungsrichtlinie keinem Ausfallrisiko unterliegen.

Beispielsweise bietet eine große Bank aus Frankreich einen Zinssatz von 0,10% für ihre Kunden mit einem Tagesgeldkonto an (Stand: Februar 2022).

| Anlagezeitraum | 3 Jahre |

| Anlagesumme | 20.000 € |

| Zinssatz | 0,10 % |

| angenommene Inflationsrate | 2,00 % |

| Realzins | -1,90 % |

| Auszahlungssumme | 20.060,06 € |

| Tatsächlicher Wert (abzüglich Inflation) | 18.881,52 € |

Festgeld

Ein Festgeld entspricht einer Termineinlage mit einer festen Laufzeit von beispielsweise drei Jahren. Während des Anlagezeitraums erhält der Kunde vom Geldinstitut einen festen Zinssatz. Auch Einlagen von bis zu 100.000 Euro unterliegen der Europäischen Einlagensicherung. Dennoch kann eine Einlagensicherung keine absolute Sicherheit versprechen. Im Falle einer Banken- und/oder Staatspleite besteht der gesetzliche Anspruch auf eine Rückzahlung lediglich gegenüber dem Staat.

Beispielsweise bieten einige europäische Banken einen Zinssatz von 0,50% für ihre Kunden mit einem Festgeldkonto an (Stand: Februar 2022). Dabei gilt: Je länger die vereinbarte Laufzeit des Festgeldes ist, desto höher fällt der Zinssatz tendenziell aus.

| Anlagezeitraum | 3 Jahre |

| Anlagesumme | 20.000 € |

| Zinssatz | 0,50 % |

| angenommene Inflationsrate | 2,00 % |

| Realzins | -1,50 % |

| Auszahlungssumme | 20.301,50 € |

| Tatsächlicher Wert (abzüglich Inflation) | 19.113,43 € |

20.000 Euro langfristig anlegen – Beliebte Anlageklassen

Im Folgenden werden einige Geldanlagen vorgestellt, die zu den eher langfristigen Investitionen gehören.

Edelmetalle

Edelmetalle wie Gold und Silber gelten als krisensicher – insbesondere in Zeiten hoher Unsicherheiten sind sie verstärkt nachgefragt. Zudem stellt Gold ein international anerkanntes Zahlungsmittel dar. Der Nachteil: Die Verwahrung eines Goldbarrens generiert keine Erträge oder Dividenden und erfordert einen sicheren Aufbewahrungsort.

Anleihen

Anleihen umfassen Wertpapiere mit festgelegten Ansprüchen. Grundsätzlich wird zwischen Staatsanleihen und Unternehmensanleihen unterschieden. Im Gegensatz zu Unternehmen können sich Staaten lediglich über Anleihen finanzieren und nicht über beispielsweise die Herausgabe von Aktien. Durch den Erwerb einer Anleihe vergibt der jeweilige Investor einen Kredit bzw. Fremdkapital. So kann das Credit Rating des zugehörigen Wirtschaftsobjektes oder Finanzierungsinstrumentes eine erste Einschätzung zu Risiken einer Anleihe liefern.

Aktien

Durch den Kauf einer Aktie beteiligt sich ein Anleger an einem Unternehmen. Im Falle einer fundierten Aktienanalyse könnten Anleger mehr als die durchschnittliche Marktrendite erzielen. Oftmals müssen jedoch kurzfristige Schwankungen akzeptiert werden. Daher setzen einige Aktionäre auf eine Buy-and-Hold Strategie, ein Stock-Picking und/oder auf Value Investing in Qualitätsaktien.

ETF und Aktienfonds

Exchange Traded Funds (ETFs) gehören zu den passiven Investmentfonds. Mithilfe eines ETF können sich Anleger an mehrere Unternehmen gleichzeitig beteiligen, wodurch eine gewisse Diversifikation begünstigt wird. Angesichts der einfachen Nachbildung eines Index fallen die Gebühren für ETFs in der Regel geringer aus als beispielsweise für aktiv verwaltete Aktienfonds.

Optionen

Optionen gehören zu der Wertpapierkategorie der Derivate und stellen keine Geldanlage an sich dar. Allerdings können sie im Rahmen einer Aktieninvestition genutzt werden, beispielsweise um sich vor fallenden Kursen zu schützen. Zudem kann unter Einsatzes eines Stillhaltergeschäftes ein passives Einkommen generiert werden: Indem ein Anleger beispielsweise eine Put-Option als Investmenthandel verkauft, kann er am Tag des Optionshandels für sich seinen fairen Aktienpreis (Strike-Preis) festlegen und gleichzeitig unmittelbar Einnahmen in Form einer Optionsprämie erhalten.

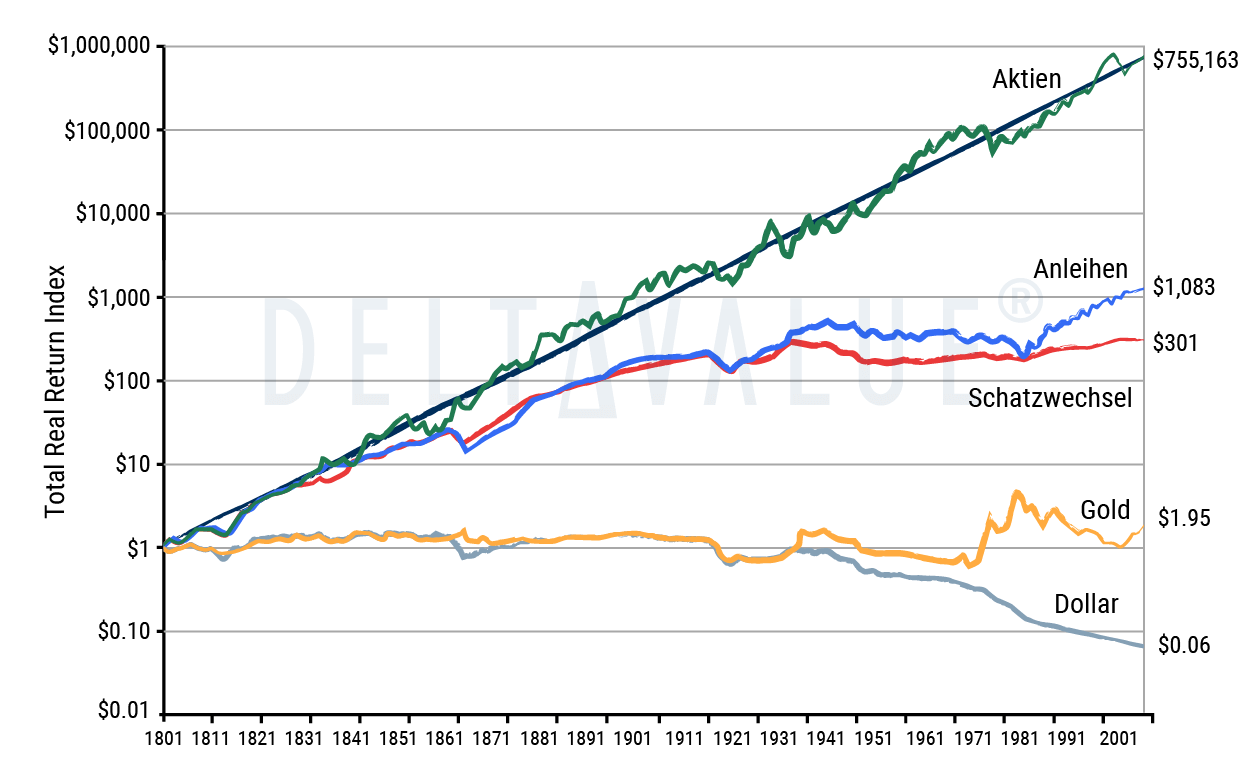

Zusammengefasst stellt die folgende Grafik aus einer Studie von Jeremy Siegel mit dem Titel “Stocks for the Long Run” die realen Renditen verschiedener Anlagekategorien (Aktien, langfristige sowie kurzfristige Anleihen, Gold und US-Dollar-Währung) notiert in US-Dollar dar.

20.000 Euro anlegen – Risiken reduzieren durch Asset Allocation

Asset Allocation bedeutet die Aufteilung eines Portfolios nach Assetklassen (z.B. Aktien, Anleihen, Barvermögen). Es folgt ein Beispiel, wie eine Geldanlage mit dem Fokus auf gängige Wertpapiere anteilig aufgeteilt werden kann.

20.000 Euro anlegen mit der richtigen Strategie

In der Finanzwelt sprechen Investoren von sehr unterschiedlichen Anlagestrategien. Oftmals wird das Day-Trading, das Growth Investing oder die Momentum-Strategie mit höheren Risiken in Verbindung gebracht als beispielsweise das Quality Investing.

Beispiel für eine Geldanlage mit 20.000 Euro nach Intensität des eigenständigen Börsenhandels

Im folgenden Beispiel geht es darum, wie intensiv ein Privatanleger aktiv an der Börse mit Aktien handeln möchte. In diesem Sinne bedeutet eine aktive Geldanlage, dass der Anleger eigenständig und direkt an der Börse handelt. Im Unterschied zu einer passiven Geldanlage ist kein zusätzlicher Finanzdienstleister involviert. Daher berücksichtigt eine rein aktive, selbstgesteuerte Geldanlage keine Investmentfonds. Dennoch können ETFs zur Erhöhung der Diversifikation durchaus sinnvoll sein. Die semi-passive Anlage bietet einen Kompromiss aus passiver und aktiver Geldanlage.

| Passiv | Semi-Passiv | Aktiv | |

| Aktienfonds/ETF | 80% | 40% | 0% |

| Aktien | 0% | 37,5% | 75% |

| Derivate | 0% | 7,5% | 15% |

| Cash | 20% | 15% | 10% |

Allgemeine Anmerkungen

Schließlich hängt die Wahl der Geldanlagen von den individuellen Rahmenbedingungen des Anlegers (z.B. Alter, Vermögen, Beruf, Ausgaben, Familienstand, verfügbare Zeit, Finanzwissen) sowie seinen Präferenzen (z.B. Risikoneigung, nachhaltiges Investieren) ab.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.