20.000 Euro anlegen – Ratgeber [2026]

Wie lassen sich 20.000 Euro sinnvoll investieren? Diese Frage beschäftigt immer mehr private Sparer – nicht zuletzt wegen hoher Inflation und anhaltend niedriger Zinsen. Gleichzeitig steigt das Vermögen deutscher Haushalte weiter und überschritt im 2. Quartal 2025 die Marke von 9.200 Milliarden Euro. Dieser Artikel liefert Hilfestellungen zur Anlage von 20.000 Euro mit Schwerpunkt auf Aktien.

🔴 Live-Webinar am 19.01.2026 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

20.000 Euro investieren: Ziele und Anlagehorizont

Bevor das Geld tatsächlich investiert wird, sollten Anleger einige Vorüberlegungen treffen, um Fehlentscheidungen zu vermeiden und die Geldanlage auf die eigenen Ziele auszurichten. Dazu gehören zwei zentrale Aspekte.

Ziele im Rahmen der Geldanlage

Private Sparer verfolgen mit ihrer Geldanlage unterschiedliche Ziele. Dazu zählen etwa die gewünschte Rendite, die persönliche Risikotoleranz, der geplante Anlagehorizont, aber auch Präferenzen hinsichtlich Anlagestrategie, Branchen, Ländern, Währungen oder einzelnen Unternehmen.

Am Ende läuft es jedoch meist auf einen zentralen Zweck hinaus: Vermögen aufbauen – oder bestehendes Vermögen sichern.

Laufzeit der Geldanlage

Unterschiedliche Ziele erfordern möglicherweise unterschiedliche Laufzeiten der Geldanlage. Deswegen sollte sich ein Anleger vorab im Klaren sein, wie lang er auf sein Geld grundsätzlich verzichten könnte.

Dazu ein Beispiel: Benötigt ein Investor in etwa fünf Jahren sein Geld für den Kauf einer Immobilie, bietet sich ein Festgeld mit einer Laufzeit von über zehn Jahren eher nicht an.

20.000 Euro sicher anlegen

Im Folgenden werden zwei eher sichere Geldanlagen vorgestellt, die typische Bankprodukte darstellen: Tagesgeld und Festgeld. Beide können für Anleger interessant sein, die den nominalen Wert ihrer Ersparnisse unbedingt erhalten möchten. Viele nutzen diese Anlageformen zudem, um Geld kurzfristig zu „parken“. Allerdings drohen bereits nach kurzer Zeit reale Verluste, wenn niedrige Zinsen auf steigende Inflationsraten treffen.

Für die beiden Beispiele wird vereinfachend eine Laufzeit von drei Jahren und eine Inflationsrate von 2,00 % angenommen.

Tagesgeld

Private Sparer können ihr Geld auf Tagesgeldkonten mit täglicher Verfügbarkeit anlegen. Dabei gelten die Einlagen auf einem Tagesgeldkonto als sehr sicher, da diese in Höhe von maximal 100.000 Euro pro Kunde und Bank gemäß der Europäischen Einlagensicherungsrichtlinie keinem Ausfallrisiko unterliegen.

Beispielsweise bietet eine große Bank aus Deutschland einen Zinssatz von 2 % für ihre Kunden mit einem Tagesgeldkonto an. Angenommen wird, dass die Tagesgeldzinsen während der Laufzeit unverändert bleiben.

| Anlagezeitraum | 3 Jahre |

|---|---|

| Anlagesumme | 20.000 € |

| Zinssatz | 2,00 % |

| Angenommene Inflationsrate | 2,00 % |

| Realzins | 0,00 % |

| Auszahlungssumme | 21.224,16 € |

| Tatsächlicher Wert (abzüglich Inflation) | 20.000,00 € |

Festgeld

Ein Festgeld entspricht einer Termineinlage mit einer festen Laufzeit von beispielsweise drei Jahren. Während des Anlagezeitraums erhält der Kunde vom Geldinstitut einen festen Zinssatz. Auch Festgeld-Einlagen von bis zu 100.000 Euro unterliegen der Europäischen Einlagensicherung.

Exemplarisch bieten einige deutsche Banken einen Zinssatz von 2,50 % für ihre Kunden mit einem Festgeldkonto an. Dabei gilt: Je länger die vereinbarte Laufzeit des Festgeldes ist, desto höher fällt der Zinssatz tendenziell aus.

| Anlagezeitraum | 3 Jahre |

|---|---|

| Anlagesumme | 20.000 € |

| Zinssatz | 2,50 % |

| angenommene Inflationsrate | 2,00 % |

| Realzins | 0,50 % |

| Auszahlungssumme | 21.537,81 € |

| Tatsächlicher Wert (abzüglich Inflation) | 20.301,50 € |

20.000 Euro in Aktien anlegen

Aktien eignen sich vor allem für Anleger, die bereit sind, ein höheres Risiko einzugehen. Beim Kauf einer Aktie erwirbt der Anleger einen Anteil an einem Unternehmen und hat – bei sorgfältiger Auswahl – die Chance auf überdurchschnittliche Renditen.

Langfristig sind Aktienkurse in der Vergangenheit im Durchschnitt gestiegen. Kurzfristige Schwankungen gehören jedoch dazu und müssen häufig akzeptiert werden. Viele Anleger setzen deshalb auf eine langfristige Buy-and-Hold-Strategie mit einem Anlagehorizont von mehr als fünf Jahren.

Trotz langfristiger Erfolgsaussichten bleibt die Auswahl der richtigen Aktien entscheidend für die Entwicklung des Portfolios, da jedes Unternehmen im Grundsatz auch insolvent werden kann.

In der folgenden Tabelle wird beispielhaft die Microsoft Aktie vorgestellt. Zwischen 01.11.2015 – 01.11.2025 konnte die Aktie in Euro eine Rendite p.a. von durchschnittlich 25,40 % erreichen (ohne Anrechnung von Dividenden) (Quelle: finanzen.net). Das Beispiel stellt keine Kaufempfehlung dar.

| Anlagezeitraum | 10 Jahre |

|---|---|

| Anlagesumme | 20.000 € |

| Rendite ohne Dividenden | 25,40 % |

| Angenommene Inflationsrate | 2,00 % |

| Realrendite ohne Dividenden | 23,40 % |

| Auszahlungssumme | 192.311,55 € |

| Tatsächlicher Wert (abzüglich Inflation) | 163.750,11 € |

ETF und Aktienfonds

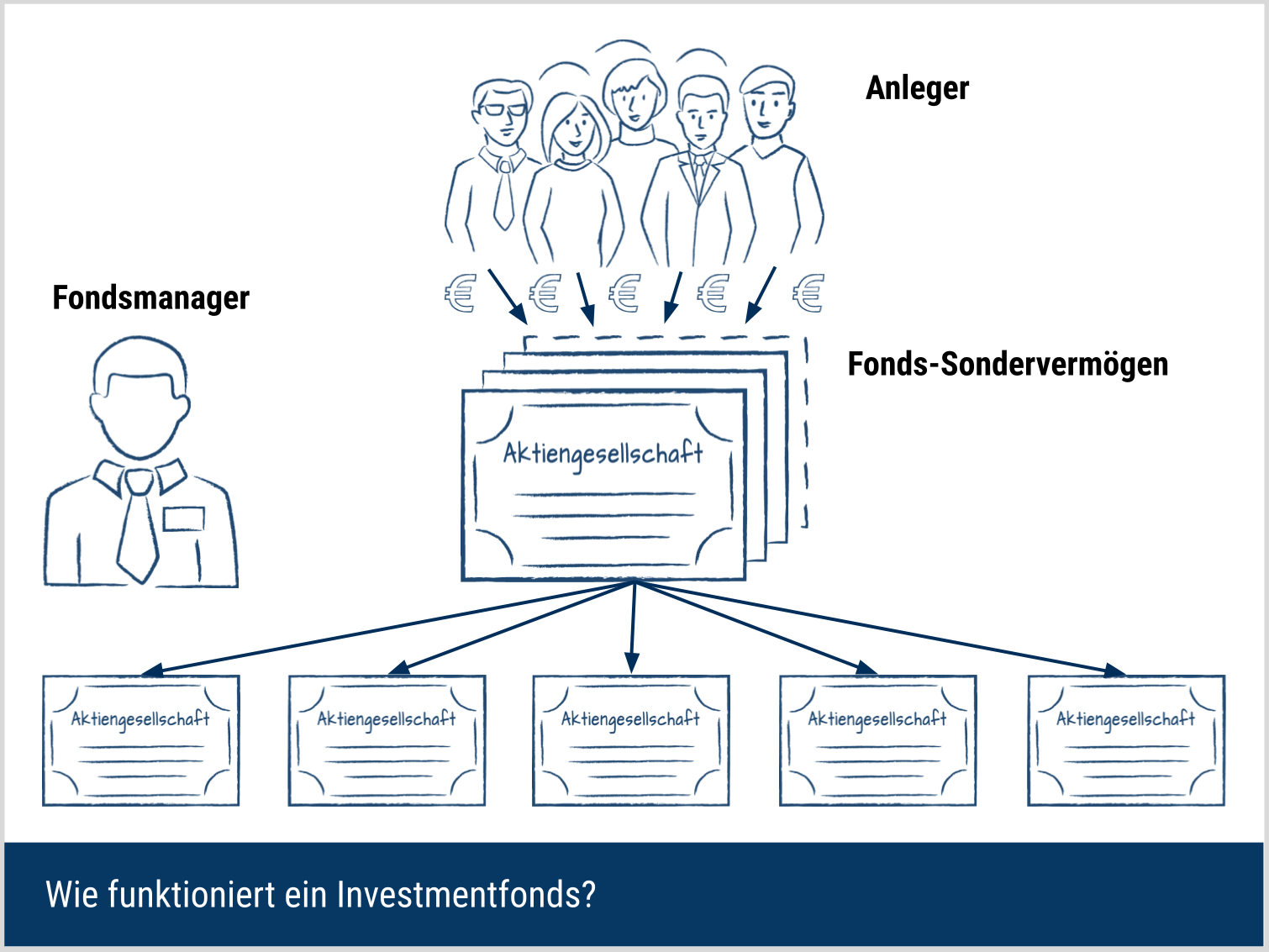

Aktienfonds zählen zu den indirekten Geldanlagen. Dabei wird in der Regel ein Finanzdienstleister oder eine Fondsgesellschaft eingebunden, die das Kapital der Anleger bündelt und professionell verwaltet.

Das investierte Geld fließt in ein gemeinsames Fonds-Sondervermögen, das aus vielen verschiedenen Wertpapieren besteht. Die Zusammensetzung orientiert sich meist an einem bestimmten Index. Für die Entwicklung, Pflege und Bereitstellung solcher Indizes sind spezialisierte Anbieter wie MSCI, BlackRock oder Lyxor verantwortlich.

Investmentfonds lassen sich grundsätzlich in aktive und passive Fonds unterteilen. Exchange Traded Funds (ETFs) gehören zu den passiven Fonds. Sie bilden einen Index eins zu eins nach und ermöglichen es Anlegern, mit nur einem Produkt breit gestreut in viele Unternehmen zu investieren. Diese Passivität führt in der Regel zu deutlich niedrigeren Verwaltungsgebühren im Vergleich zu aktiv gemanagten Fonds, bei denen Fondsmanager gezielt Wertpapiere auswählen.

Als Beispiel wird ein gängiger, ausschüttender ETF (WKN: A1JX52) vorgestellt. Im Zeitraum von zehn Jahren (01.11.2015 bis 01.11.2025) schnitt der ETF mit einer annualisierten Rendite von etwa 10,74 % ab, inklusive Dividenden (Quelle: justetf.com).

| Anlagezeitraum | 10 Jahre |

|---|---|

| Anlagesumme | 20.000 € |

| Rendite | 10,74 % |

| Angenommene Inflationsrate | 2,00 % |

| Realrendite | 8,74 % |

| Auszahlungssumme | 55.472,17 € |

| Tatsächlicher Wert (abzüglich Inflation) | 46.229,93 € |

Regelmäßiges Nebeneinkommen mit Optionen

Optionen können den Aktienhandel sinnvoll ergänzen. Besonders Stillhalterstrategien ermöglichen mit überschaubarem Aufwand regelmäßige, steuerbare Einnahmen – auch in seitwärts tendierenden Märkten.

Eine häufig genutzte Methode ist der Cash-Secured Put. Dabei verkauft der Anleger Put-Optionen und erhält dafür eine Prämie, während er genügend Kapital bereithält, um die Aktien bei Ausübung zu kaufen. Fällt der Kurs unter den Ausübungspreis (Strike), erfolgt der Kauf zu einem durch die Prämie vergünstigten Effektivpreis. Bleibt der Kurs darüber, behält der Anleger die Prämie – ohne die Aktien übernehmen zu müssen.

20.000 Euro anlegen – Risiken reduzieren durch Asset Allocation

Asset Allocation bedeutet die Aufteilung eines Portfolios nach Assetklassen (z.B. Aktien, Anleihen, Barvermögen). Es folgt ein Beispiel, wie eine Geldanlage mit dem Fokus auf gängige Wertpapiere anteilig aufgeteilt werden kann.

Beispiel für eine Geldanlage mit 20.000 Euro nach Intensität des eigenständigen Börsenhandels

Das folgende Beispiel zeigt drei Anlagestrategien – passiv, semi-passiv und aktiv – je nachdem, wie stark sich ein Anleger selbst an der Börse engagieren möchte.

- Passiv bedeutet: der Großteil wird in breit gestreute ETFs investiert, ohne aktives Handeln. Fonds übernehmen hier das Management.

- Aktiv heißt: der Anleger entscheidet selbst über einzelne Aktienkäufe und verzichtet vollständig auf Fonds.

- Semi-passiv kombiniert beide Ansätze: ein Teil fließt in ETFs, der andere in selbst ausgewählte Aktien und Derivate.

ETFs können auch in einer aktiven Strategie zur Diversifikation beitragen, werden dort aber meist bewusst reduziert eingesetzt.

| Anlage | Passiv | Semi-Passiv | Aktiv |

|---|---|---|---|

| Aktienfonds/ETF | 80% | 40% | 0% |

| Aktien | 0% | 37,5% | 75% |

| Derivate | 0% | 7,5% | 15% |

| Cash | 20% | 15% | 10% |

Wichtiger Hinweis zur Auswahl der Anlagestrategie

Welche Geldanlage sinnvoll ist, hängt immer von den persönlichen Voraussetzungen ab – etwa Alter, Vermögenssituation, berufliche und familiäre Lage, Ausgaben, Zeitbudget und Finanzkenntnisse. Auch individuelle Vorlieben wie Risikobereitschaft oder der Wunsch nach nachhaltigem Investieren spielen eine zentrale Rolle bei der Strategieauswahl.

Häufige Fragen

Welche Anlagestrategie eignet sich bei 20.000 Euro?

Anlagestrategien wie Day-Trading, Growth Investing oder Momentum-Strategie zielen oft auf kurzfristige Gewinne und gehen in der Regel mit höheren Risiken einher. Wer langfristig und stabil investieren möchte, setzt eher auf Strategien wie Value Investing, bei denen Qualität, Substanz und nachhaltiges Wachstum im Fokus stehen.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 19.01.2026 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 19.01.2026 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.