Anlagendeckungsgrad 2 – Definition & Berechnung

Der Anlagedeckungsgrad 2 (kurz ADG II, auch „Silberne Bilanzregel“ oder „Deckungsgrad B“) gibt das Verhältnis von Anlagevermögen zu langfristigem Kapital an. Investoren nutzen diese Kennzahl vor allem im Rahmen ihrer Fundamentalanalyse zur Beurteilung der Liquidität. Unternehmen nutzen sie zudem als internes Steuerungsinstrument zur Sicherung einer soliden Finanzierungsstruktur.

🔴 Live-Webinar am 13.10.2025 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Anlagendeckungsgrad 2 – Definition

Der Anlagedeckungsgrad 2 zeigt, in welchem Maß das Anlagevermögen durch Eigenkapital und langfristiges Fremdkapital finanziert ist. Kern der Kennzahl ist die Übereinstimmung von langfristig gebundenem Vermögen und ebenso langfristig verfügbarem Kapital.

Silberne Bilanzregel

Der Anlagendeckungsgrad II (ADG II) operationalisiert das Prinzip der Fristenkongruenz. Demnach soll das Anlagevermögen durch langfristiges Kapital, gedeckt sein. Als Zielgröße gilt dabei: ADG II ≥ 100 %. Das ist auch als Silberne Bilanzregel bekannt.

Die Goldene Bilanzregel existiert in zwei Fassungen: In der engen Fassung muss das Anlagevermögen vollständig durch Eigenkapital gedeckt sein (Anlagedeckungsgrad 1). In der weiten Fassung entspricht sie der Silbernen Bilanzregel.

Anlagendeckungsgrad 2 – Formel und Berechnung

Der Anlagedeckungsgrad 2 ergibt sich aus dem Verhältnis von Eigenkapital plus langfristigem Fremdkapital zum Anlagevermögen. Er kann als Prozent- oder Dezimalwert dargestellt werden.

Die Formel lautet wie folgt:

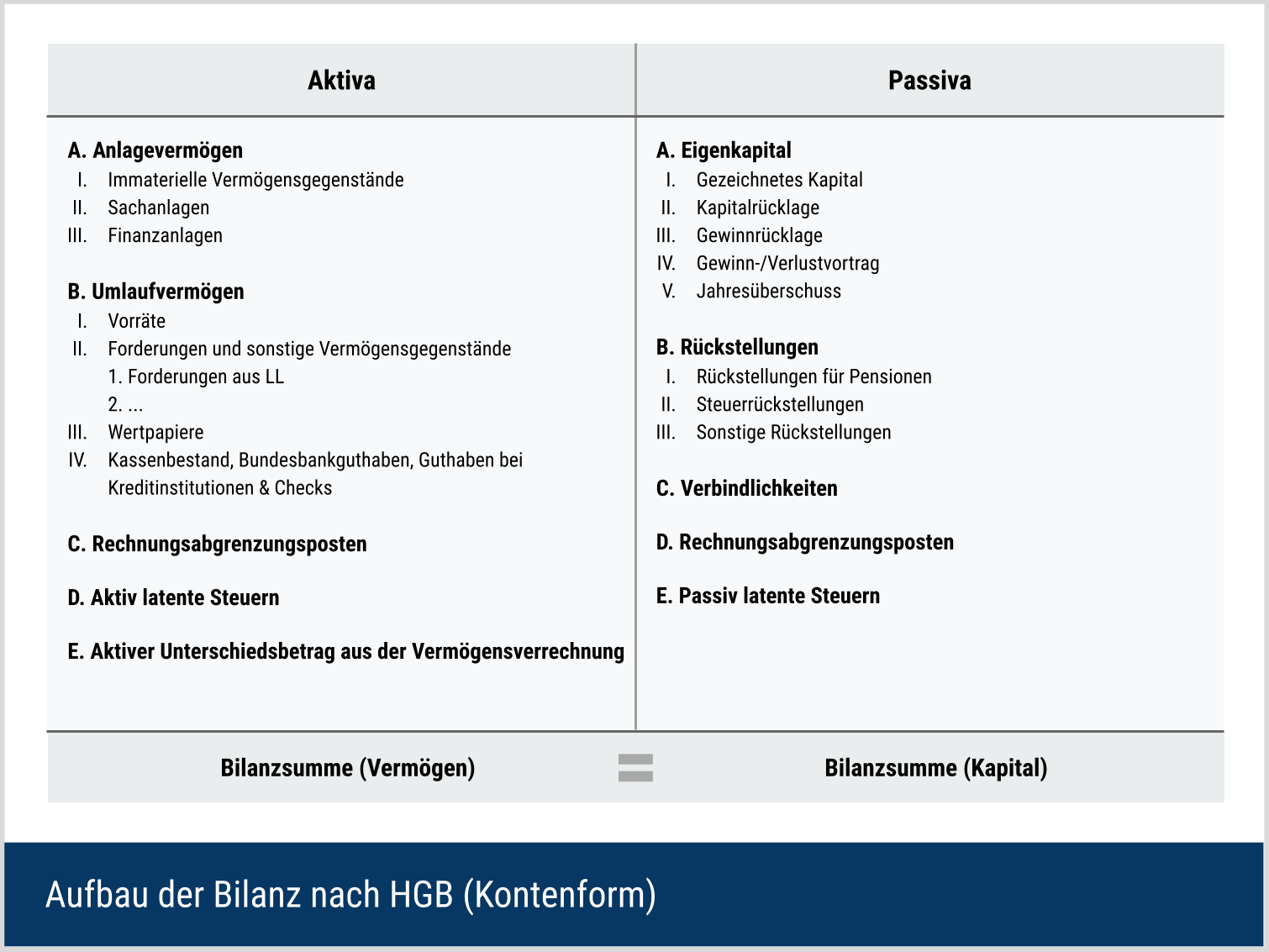

Herkunft der Daten

Die Berechnung des Anlagedeckungsgrades 2 stützt sich auf Bilanzpositionen. Kapitalgesellschaften müssen zum Geschäftsjahresende eine Bilanz erstellen. Börsennotierte Unternehmen veröffentlichen zudem oft Quartals- oder Halbjahresabschlüsse.

- Benötigt werden die Posten Anlagevermögen, Eigenkapital und langfristiges Fremdkapital.

- Zum langfristigen Fremdkapital zählen Rückstellungen und Verbindlichkeiten mit einer Laufzeit von mehr als einem Jahr.

Positionen des Anlagevermögens

Das Anlagevermögen umfasst Vermögenswerte, die nicht kurzfristig verbraucht, sondern über längere Zeit genutzt und planmäßig abgeschrieben werden. Dazu gehören materielle Güter wie Grundstücke, Gebäude und Maschinen sowie immaterielle Werte wie Marken oder Patente.

Interpretation des Anlagendeckungsgrades 2

Grundsätzlich können Investoren den Anlagendeckungsgrad 2 sowohl absolut als auch im Vergleich bewerten. Eine typische Interpretation lautet:

- Über 100%: Langfristiges Kapital übersteigt das Anlagevermögen. Dies signalisiert eine solide Finanzierungsbasis, geringere Liquiditätsrisiken und die Möglichkeit, langfristige Investitionen ohne Abhängigkeit von kurzfristigen Mitteln zu tätigen.

- Genau 100%: Eigenkapital und langfristiges Fremdkapital decken das Anlagevermögen exakt ab. Das ist solide, lässt jedoch keinen Spielraum für zusätzliche Investitionen, ohne die Kapitalstruktur zu verändern.

- Unter 100%: Ein Teil des Anlagevermögens wird durch kurzfristige Verbindlichkeiten finanziert. Das erhöht die Abhängigkeit von kurzfristigem Fremdkapital und macht das Unternehmen anfälliger für Liquiditäts- und Zinsrisiken.

Beispiel: Lieferantenkredite als Risiko

Lieferantenkredite zählen zu kurzfristigen Verbindlichkeiten, die meist innerhalb von 14 bis 60 Tagen zu begleichen sind. Werden sie zur Finanzierung von Anlagevermögen genutzt, bleibt ein dauerhafter Restbestand an Verbindlichkeiten bestehen. Theoretisch könnten nie alle Lieferantenrechnungen gleichzeitig bezahlt werden. Würden Geschäftspartner dies jedoch einfordern, drohten Zahlungsstockungen bis hin zur Insolvenz.

Beurteilung der Kennzahl im Zeitverlauf

Neben der isolierten Betrachtung des Anlagendeckungsgrades 2 ist vor allem seine Entwicklung im Zeitverlauf aussagekräftig. Üblich sind Analysen auf Quartals- oder Jahresbasis, ergänzt durch Tabellen oder Diagramme.

Eine Zeitreihenanalyse zeigt langfristige Trends und Entwicklungen: die Kennzahl kann steigen, sinken oder konstant bleiben.

Steigender Anlagendeckungsgrad 2

Ein Anstieg kann verschiedene Ursachen haben:

- Sinkendes Anlagevermögen

- Positiv: Veräußerung nicht benötigter oder ineffizient genutzter Anlagegüter.

- Negativ: Notverkäufe, die die Ertragskraft schwächen.

- Steigendes Kapital (Eigen- oder Fremdkapital)

- Eigenkapital: Kapitalerhöhungen sind unproblematisch, wenn sie mit einem konkreten Investitionszweck verbunden sind (z. B. Akquisition, Maschinenkauf). Ohne nachvollziehbaren Anlass können sie jedoch Fragen aufwerfen.

- Fremdkapital: Kredite oder Anleihen sind einfacher zu beschaffen, erhöhen aber die Zinslast und mindern die Bonität. Bei bereits hoher Verschuldung steigt das Risiko deutlich.

Sinkender Anlagendeckungsgrad 2

Sinkende Werte gelten oft als Warnsignal, müssen aber differenziert betrachtet werden. Ursachen können ein Anstieg des Anlagevermögens oder eine Senkung des langfristigen Kapitals sein – mit jeweils positiven wie negativen Implikationen.

- Anstieg des Anlagevermögens

- Negativ: Investitionen führen zunächst zu Mittelabflüssen (negative Investing Cash Flows), während Rückflüsse unsicher und zeitverzögert eintreten. Bleibt die Rentabilität aus, verliert das Unternehmen Liquidität ohne Gewinnsteigerung.

- Positiv: Erfolgreiche Investitionen erhöhen die Leistungsfähigkeit und können langfristig Erträge sichern.

- Senkung des Kapitals

- Häufig durch Rückzahlungen langfristiger Schulden verursacht. Dies reduziert Zinslasten, verringert jedoch gleichzeitig das verfügbare Kapital.

- Negativ: Wenn rentable Investitionschancen bestehen, bedeutet Kapitalabbau eine verpasste Wachstumschance.

- Positiv: Besteht überschüssige Liquidität, ist der Schuldenabbau ein sinnvoller Schritt zur Stärkung der Bilanz.

Konstanter Anlagendeckungsgrad 2

Verändert sich der Anlagendeckungsgrad 2 kaum, bleiben Kapital und Anlagevermögen gleich beziehungsweise sie steigen oder sinken in einem ähnlichen Verhältnis zueinander. Dadurch bleibt das bestehende Gleichgewicht gewahrt. Wenn der Wert bereits auf einem ausreichend hohen Niveau liegt, sind weitere Untersuchungen in der Regel nicht notwendig.

Anlagendeckungsgrad 2 – Mögliche Nachteile

Neben den bereits aufgezeigten Analysemöglichkeiten gibt es spezifische Schwächen und Nachteile bei der Verwendung des Anlagendeckungsgrades 2.

Statische Kennzahl

Der Anlagendeckungsgrad 2 ist bilanzbezogen und damit statisch: Er zeigt nur die Situation am Bilanzstichtag. Veränderungen nach diesem Zeitpunkt – etwa im Anlagevermögen – werden erst in der nächsten Bilanz sichtbar.

Bilanzpolitische Einflüsse

Bilanzpolitische Maßnahmen können die Aussagekraft erheblich einschränken. Ansatzwahlrechte beeinflussen, ob und in welcher Höhe Vermögenswerte bilanziert werden. Zudem verzerren stille Reserven die Kennzahl: Steigt der tatsächliche Wert eines Grundstücks von 500.000 € auf 1 Mio. €, bleibt bilanziell dennoch der ursprüngliche Wert angesetzt. Dadurch kann der Anlagendeckungsgrad künstlich hoch erscheinen.

Fristigkeit

Die Kennzahl berücksichtigt weder die Laufzeiten des langfristigen Fremdkapitals noch geplante Investitionen. Ein Wert von 120 % wirkt positiv, kann aber zu niedrig sein, wenn kurzfristig hohe Anlageinvestitionen anstehen oder langfristiges Fremdkapital bald abgebaut wird.

Unterschiedliche Bilanzierungsvorschriften

Die Aussagekraft des Anlagendeckungsgrades 2 wird durch unterschiedliche Rechnungslegungsnormen erheblich beeinflusst. Neben IFRS, US-GAAP und HGB existieren weitere lokale Vorschriften, die zu abweichenden Ergebnissen führen können.

- IFRS: Häufige Fair-Value-Bewertungen, um Investoren ein möglichst realistisches Bild zu vermitteln.

- HGB: Stärker am Gläubigerschutz orientiert, geprägt vom Vorsichtsprinzip. Vermögenswerte werden eher niedrig angesetzt, wodurch stille Reserven entstehen können.

Ein Vergleich ist nur sinnvoll, wenn die Bilanzierung auf derselben Norm beruht. Andernfalls verliert die Kennzahl an Transparenz, da unklar bleibt, wie die Bilanzpositionen zustande gekommen sind.

Branchenvergleich

Zwischen Branchen unterscheiden sich Anlagendeckungsgrade teils erheblich. Produktionsunternehmen benötigen typischerweise deutlich mehr Anlagevermögen als Handelsunternehmen. Ein direkter Vergleich ist daher nur innerhalb derselben Branche sinnvoll.

Kapitalstruktur

Der Anlagendeckungsgrad 2 zeigt nicht, in welchem Verhältnis Eigen- und Fremdkapital eingesetzt werden. Dabei ist die Finanzierungsstruktur entscheidend:

- Vollständige Eigenkapitalfinanzierung erhöht Stabilität, senkt jedoch die Rendite.

- Reine Fremdkapitalfinanzierung steigert das Risiko.

Die Kennzahl darf daher nie isoliert, sondern nur im Zusammenspiel mit weiteren Finanzkennzahlen interpretiert werden.

Buch- vs. Nutzungswerte

Die Kennzahl basiert auf Buchwerten, die durch Abschreibungen sinken. In der Praxis nutzen Unternehmen jedoch oft bereits abgeschriebenes Anlagevermögen weiter. Dadurch erscheint der Wert bilanziell zu niedrig, obwohl noch Nutzungspotenzial vorhanden ist. Gleichzeitig steigen mit zunehmendem Alter die Instandhaltungskosten und das Risiko unerwarteter Ersatzinvestitionen.

Für eine realistischere Beurteilung empfiehlt sich ein Blick in den Anlagespiegel, insbesondere bei älterem Anlagevermögen.

Anlagendeckung vs. Asset Coverage Ratio

Im Unterschied zum Anlagedeckungsgrad 2 konzentriert sich die Asset Coverage Ratio ausschließlich auf die Deckung materieller Anlagegüter. Immaterielle Werte wie Software oder Patente bleiben unberücksichtigt. Zudem werden die materiellen Vermögensgegenstände um kurzfristige Verbindlichkeiten reduziert und anschließend dem gesamten Fremdkapital gegenübergestellt.

Auch hier deutet ein hoher Wert auf ein geringeres Risiko für Investoren hin, allerdings unterscheiden sich Ansatz und Berechnung deutlich vom deutschen Anlagedeckungsgrad.

Anlagendeckungsgrad 2 im Praxisbeispiel

Im Rahmen der Unternehmensbewertung führt ein Investor eine Bilanzanalyse für die Plüsch AG durch. Unter anderem möchte er den Anlagendeckungsgrad 2 des Spielzeugherstellers ermitteln.

Ziel ist es, die Bilanzstabilität und die Finanzierungsstruktur des Unternehmens zu beurteilen. Grundlage für die Analyse ist die letzte veröffentlichte Unternehmensbilanz. Zum Zweck der besseren Übersicht wird diese hier nur vereinfacht dargestellt.

| Aktiva – Position | Betrag in TEUR | Passiva – Position | Betrag in TEUR |

|---|---|---|---|

| Anlagevermögen | Eigenkapital | ||

| – Gebäude | 30.000 | – Gezeichnetes Kap. | 5.000 |

| – Maschinen | 25.000 | – Gewinnrücklagen | 17.000 |

| – Sonstiges | 2.500 | ||

| Umlaufvermögen | 34.000 | Fremdkapital | |

| – Langfr. Rückstellungen | 12.000 | ||

| – Langfr. Verbindlichkeiten | 37.500 | ||

| – Kurzfr. Verbindlichkeiten | 20.000 | ||

| Summe Aktiva | Summe Passiva | 91.500 | |

Anhand der vorliegenden Daten ergibt sich folgende Berechnungsformel:

Weitere Liquiditätskennzahlen

Neben dem Anlagendeckungsgrad 2 können auch die folgenden Kennzahlen zur Auswertung der Liquiditätssituation eines Unternehmens herangezogen werden:

- Cash Ratio (Liquidität 1. Grades)

- Quick Ratio (Liquidität 2. Grades)

- Anlagendeckungsgrad 1 (Goldene Bilanzregel)

- Current Ratio (Liquidität 3. Grades)

- Working Capital

Häufige Fragen

Was ist die Silberne Bilanzregel?

Die Silberne Bilanzregel besagt, dass das Anlagevermögen mindestens durch Eigenkapital und langfristiges Fremdkapital gedeckt sein sollte. Damit ist die goldene Bilanzregel im weiteren Sinne erfüllt. Strenger gefasst wäre die Regel jedoch erst dann vollständig eingehalten, wenn bereits das Eigenkapital allein zur Finanzierung des Anlagevermögens ausreicht.

Was ist der Unterschied zwischen den Anlagendeckungsgraden 1, 2 und 3?

Der Anlagendeckungsgrad 1 ist die strengste Variante, da er das Eigenkapital ausschließlich dem Anlagevermögen gegenüberstellt. Eine Quote von 100 % würde eine vollständige Eigenkapitalfinanzierung des Anlagevermögens bedeuten, weshalb diese Kennzahl als „Goldene Bilanzregel“ gilt.

In der Praxis wird sie jedoch nur selten erreicht, weshalb der Wert meist niedriger ausfällt als beim Anlagendeckungsgrad 2. Dieser baut auf dem ersten Deckungsgrad auf, berücksichtigt jedoch zusätzlich langfristiges Fremdkapital mit einer Laufzeit von mindestens einem Jahr. Dadurch wird die Finanzierungsregel weniger strikt, und eine Quote von 100 % (bekannt als „Silberne Bilanzregel“) ist leichter erreichbar.

Der Anlagendeckungsgrad 3 erweitert den Betrachtungsrahmen, indem er neben dem Anlagevermögen auch unverzichtbare Mindestbestände des Umlaufvermögens (sogenannte eiserne Reserven) einbezieht. Da diese Bestände als dauerhaft gebunden gelten, sinkt die Kennzahl im Vergleich zu den Deckungsgraden 1 und 2.

Da Informationen über Mindestbestände jedoch meist nur intern vorliegen, bleibt der Anlagedeckungsgrad 3 für externe Investoren schwer einschätzbar und wird in der Unternehmensbewertung daher nur selten verwendet.

Warum wurde der Anlagendeckungsgrad 2 eingeführt?

Der Anlagendeckungsgrad II wurde eingeführt, um die Fristenkongruenz zwischen Vermögen und Kapital sicherzustellen: Langfristige Vermögensgegenstände sollen mit langfristigem Kapital finanziert werden.

Ziel ist, Refinanzierungs- und Liquiditätsrisiken zu vermeiden und so die Zahlungsfähigkeit und Stabilität des Unternehmens zu stärken. Ein Wert ≥ 100 % gilt als sachgerecht.

Ein Beispiel: Eine Maschine kostet 100.000 Euro. Bei einer linearen Abschreibung über zehn Jahre beträgt die jährliche Abschreibung 10.000 Euro und der Buchwert nach zehn Jahren ist null. Abschreibungen sind zwar als Aufwand Ausdruck der Wertminderung, sie stellen aber keine automatisch verfügbare liquide Rücklage dar. Das Unternehmen muss die entsprechenden Mittel tatsächlich zurücklegen.

Wenn das eingesetzte Kapital bereits nach fünf Jahren zurückgezahlt werden müsste, entstünden Refinanzierungsrisiken. Besser wäre es, die Maschine durch Eigenkapital oder ein langfristiges Darlehen mit einer Restlaufzeit von mindestens der Nutzungsdauer zu finanzieren, sodass der Anlagendeckungsgrad II ≥ 100 % beträgt.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 13.10.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 13.10.2025 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.