Loss Aversion (Verlustaversion) – Definition & Beispiel

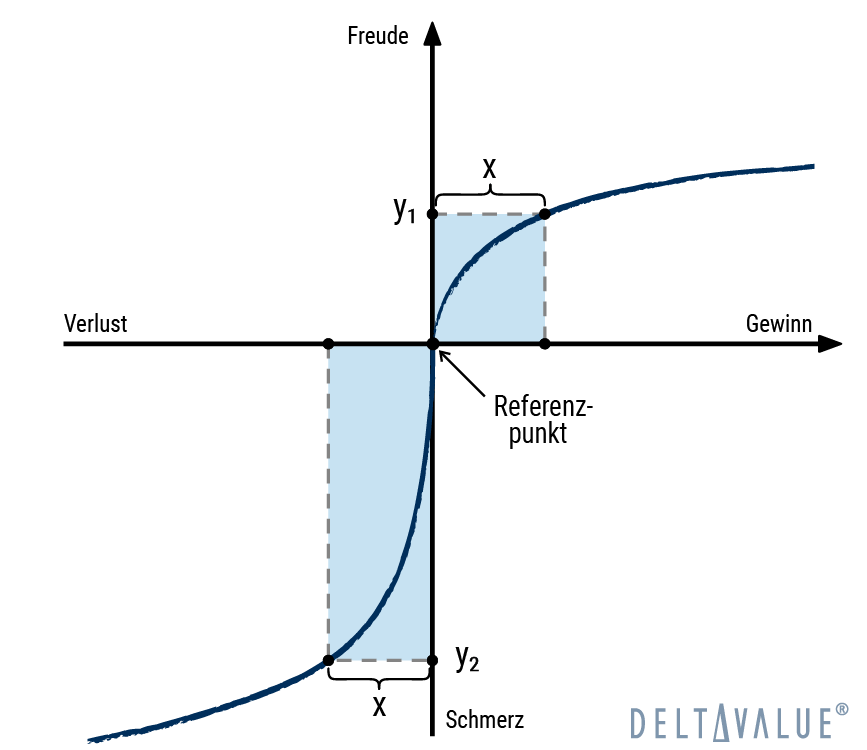

Loss Aversion (deutsch: „Verlustaversion“) ist ein Konzept aus der Verhaltensökonomie und der Psychologie, das beschreibt, wie Menschen auf Verluste stärker reagieren als auf gleich große Gewinne. Unter bestimmten Umständen kann der Schmerz über einen Verlust psychologisch etwa doppelt so groß sein wie die Freude über einen gleich großen Gewinn. Die Theorie wurde entwickelt, um zu erklären, warum Menschen in bestimmten Situationen irrational handeln, insbesondere bei wirtschaftlichen Entscheidungen.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Was ist Loss Aversion? – Definition

Loss Aversion bezeichnet eine in der Verhaltensökonomie (Behavioral Finance) untersuchte Reaktion, bei der ein potenzieller oder tatsächlicher Verlust als schwerwiegender empfunden wird als ein entsprechender Gewinn. Die psychologische Wirkung eines Verlustes oder auch nur der Möglichkeit eines Verlustes kann paradoxerweise sogar zu einem risikofreudigeren Verhalten führen, wodurch realisierte Verluste noch wahrscheinlicher oder noch größer werden können.

Einige empirische Studien deuten darauf hin, dass der Schmerz eines Verlustes psychologisch etwa doppelt so schwer wiegt wie die Freude über einen Gewinn. Generell gilt: Je mehr Verluste ein Anleger erleidet, desto eher neigt er zur Verlustaversion.

Ursachen der Verlustaversion

Die Ursachen der Verlustaversion sind vielfältig und können aus verschiedenen psychologischen, evolutionären und neurobiologischen Perspektiven betrachtet werden:

- Evolutionäre Erklärungen: Einige Wissenschaftler argumentieren, dass Verlustaversion ein evolutionäres Ergebnis sein könnte. In einer Umwelt, in der Ressourcen knapp sind, könnte eine stärkere Reaktion auf Verluste dem Individuum geholfen haben, überlebenswichtige Ressourcen zu erhalten. Dieser Mechanismus könnte dazu geführt haben, dass die Angst vor Verlusten größer ist als die Angst vor potenziellen Gewinnen.

- Psychologische Faktoren: Die von Kahneman und Tversky formulierte Prospect Theory zeigt, dass Menschen dazu neigen, potenzielle Gewinne und Verluste relativ zu einem bestimmten Referenzpunkt (z.B. dem Status quo oder einem Erwartungswert) zu bewerten, anstatt absolute Werte zu betrachten. Verluste werden als Abweichungen von diesem Referenzpunkt als gravierender empfunden als gleich große Gewinne. Dies kann teilweise durch sogenannte „Framing-Effekte“ erklärt werden, bei denen die Art und Weise, wie Wahlmöglichkeiten präsentiert werden, Entscheidungen beeinflusst.

- Neurobiologische Aspekte: Neurowissenschaftliche Studien haben gezeigt, dass bestimmte Bereiche des Gehirns, wie das limbische System und der präfrontale Cortex, aktiviert werden, wenn Menschen mit Verlusten konfrontiert werden. Diese Hirnregionen sind stark an der Verarbeitung von Emotionen beteiligt. Die stärkere Reaktion auf Verluste könnte daher teilweise auf eine direkte Verbindung zwischen emotionalen Verarbeitungszentren und Entscheidungsprozessen im Gehirn zurückzuführen sein.

Zudem hat jeder Mensch eine individuelle Risikotoleranz. Diese basiert auf persönlichen Umständen, wie dem Vermögen und Einkommen, sowie dem Anlagehorizont (beispielsweise die Zeit bis zur Pensionierung), dem Alter und anderen demografischen Merkmalen. Risikoscheue Investoren, gehen etwa weniger Risiken ein an der Börse als risikofreudige Anleger.

Die Risikoscheu selbst ist jedoch zunächst völlig rational, da fast jeder Anleger Angst vor Verluste und Freude über Gewinne spürt. Ausschlaggebend ist hier jedoch die asymmetrische Wahrnehmung der beiden Gefühlen. Der Schmerz eines Verlustes wird viel stärker empfunden als die Freude über einen Gewinn – unabhängig von der Risikotoleranz des Investors.

Auswirkungen der Loss Aversion auf Investoren

Loss Aversion kann zu gravierenden Fehlern mit langfristigen negativen Auswirkungen am Aktienmarkt führen, da es vielen Investoren schwerfällt, einen Verlust zu realisieren, wenn es darum geht, eine Aktie unter dem Preis zu verkaufen, zu dem man sie gekauft hat.

Auch wenn der Verkauf zu diesem Zeitpunkt die beste Option und der höchstmögliche Betrag ist, den ein Anleger für ihren Kauf erhalten kann, sind Investoren häufig nicht bereit, diese finanzielle Entscheidung zu treffen, da sie dies als einen Gesamtverlust empfinden. Stattdessen hoffen sie auf eine Kursumkehr und häufen meist dadurch noch größere Verluste an.

Die Angst vor Verlusten hält Investoren häufig davon ab, selbst gut kalkulierte Risiken einzugehen, die lohnende Erträge versprechen. Das kann unter anderem eine entgangene finanzielle Freiheit als Folge haben.

Beispiele für eine Verlustaversion an der Börse

Auf dem Aktienmarkt bzw. auf dem Kapitalmarkt im Allgemeinen kann Loss Aversion dazu führen, dass Investoren irrationale Entscheidungen treffen.

- Beispielsweise hält ein Anleger eine verlustbringende Anlage lange, nachdem er sie hätte verkaufen sollen, oder er trennt sich zu früh von einer gewinnbringenden Aktie, um dem Risiko eines späteren Kursrückgangs zu entgehen.

- Börsenneulinge machen häufig den Fehler zu hoffen, dass sich eine Aktie trotz aller gegenteiligen Anzeichen wieder erholen wird.

- Die Verlustpsychologie könnte die Ursache für das Phänomen der asymmetrischen Volatilität an den Aktienmärkten sein. In fallenden Märkten lässt sich eine deutlich höhere Aktienmarktvolatilität beobachten als in steigenden Märkten.

- Als direkte Konsequenz der Verlustaversion ziehen es Anleger vor, in renditeschwache, aber risikoarme Anlagen zu investieren, anstatt in Anlagen, die eine hohe Rendite bieten, aber auch mit einem höheren Risiko einhergehen.

- Häufig werden aufgrund von Verlustängsten Gelegenheiten zum Kauf von günstigen Qualitätsaktien ausgelassen oder fundamental gute Aktien zu ungünstigen Zeitpunkten unnötigerweise verkauft.

Loss Aversion beim Investieren überwinden – 3 Tipps

Behavioral Finance liefert wissenschaftliche Erkenntnisse über unser kognitives Denken und unsere Anlageentscheidungen. Auf einer kollektiven Ebene hilft sie uns beispielsweise zu verstehen, warum Marktblasen und Börsencrashes auftreten können. Anleger sollten einige verhaltensökonomische Konzepte verstehen, um sich ihrer eigenen Entscheidungsprozesse bewusster zu werden.

Verluste können einen langfristigen positiven Ausgang haben, wenn man aus ihnen lernt und es schafft, die Dinge rational und strategisch zu betrachten. Verluste sind unvermeidlich, weshalb erfolgreiche Anleger die „Verlustpsychologie“ in ihre Anlagestrategien einbeziehen und Bewältigungsstrategien anwenden. Gewisse Anlagestrategien können dabei helfen, irrationale Entscheidungen, welche auf einer emotionalen Basis getroffen wurden, zu minimieren.

Systematisiertes Investieren

Eine Möglichkeit, die psychologischen Fallen der Verlustaversion zu vermeiden, besteht darin, eine „systematische“ Anlagestrategie zu verfolgen. Anstatt zu versuchen, die Marktstimmung perfekt zu timen, wird Anlegern empfohlen, ihre Portfolios nach einer regelbasierten Methodik aufzubauen – man investiert also mit System. Reagiert wird dann nur bei Abweichungen vom System. Da dieses idealerweise schriftlich festgehalten wird, werden Abweichungen zudem schnell sichtbar.

Beispiel: Es ist hilfreich, im Vorfeld von Aktienkäufen eine solide Aktienanalyse durchzuführen, um diese zu bewerten. Dies hilft dabei, sich psychologisch vom Kurs der Aktie zu lösen und vielmehr an den eigentlichen Wert des Unternehmens zu denken. Darauf aufbauend, kann man rational begründbare Anlageentscheidungen treffen.

Im Falle eines Kurseinbruchs der jeweiligen Aktie kann dann das Unternehmen erneut rational analysiert werden, um zu überprüfen, ob sich die fundamentale Situation des Unternehmens verändert hat.

- Bei einer Verschlechterung der fundamentalen Situation sollte die Aktie dann abgestoßen werden, da sich die ursprüngliche Ausgangslage verschlechtert hat.

- Sollte sich die fundamentale Situation nicht verschlechtert haben, sollte die Aktie, unabhängig vor kurzfristigen Kursschwankungen gehalten werden.

Feste Regelwerke zur Investition als auch zur Desinvestition helfen dabei, rationale Entscheidungen zu treffen, auch wenn man sich gerade in einer emotionalen Marktlage befindet. Bestenfalls sind diese Regelwerke verschriftlicht, sodass man bei Bedarf immer wieder nachlesen kann, was zu tun ist.

Wertpapiersparpläne als Alternative

Der Falle der Verlustaversion kann man auch mit Wertpapiersparplänen entgehen, da auch hier ein automatisierter Prozess geschaffen wird, der es ermöglicht, kontinuierlich Geld anzulegen, ohne selbst aktiv werden zu müssen.

Bei der Einrichtung eines Wertpapiersparplans entscheidet man sich für ein bestimmtes Wertpapier, häufig einen Indexfonds (ETF), und eine Sparrate. Steigen die Kurse, kauft man weniger Anteile des jeweiligen Wertpapiers, fallen die Kurse, kauft man automatisch mehr Anteile des jeweiligen Wertpapiers.

Durch dieses Kaufverhalten macht man sich den sogenannten Dollar Cost Averaging, auch bekannt als „Durchschnittskosteneffekt“ zunutze. Die Automatisierung sorgt dafür, dass keine weiteren Entscheidungen mehr getroffen werden müssen. Somit entgeht man auch der Versuchung, in Bärenmärkten emotionale Entscheidungen zu treffen.

Schwankungsreduzierende Strategien nutzen

Wird die Volatilität, also Schwankung, in einem Portfolio reduziert, sinkt auch die Wahrscheinlichkeit, aufgrund eines Loss Aversion Bias, ungünstige Entscheidungen zu treffen. Dies kann über diverse Wege erreicht werden. Beispielsweise kann ein Fokus auf defensive, und somit typischerweise weniger volatile Unternehmen gelegt werden.

Alternativ kann die Verwendung von Handelsinstrumenten, die unabhängig des Basiswertes Schwankung reduzieren, zu einer Reduktion der Portfoliovolatilität führen. Hier sind beispielsweise Optionen als beliebtes Instrument von Händlern und Investoren zu nennen. Diese haben den zusätzlichen Vorteil, dass ein regelmäßiges Einkommen an der Börse erzielt werden kann.

Volatilitätsreduzierende Strategien können mit systematisiertem Investieren kombiniert werden. Dies kann Anlegern einen doppelten Nutzen bringen, indem sie einerseits die Volatilität ihres Portfolios reduzieren und sich andererseits an feste Regeln halten, um psychologische Fallen zu vermeiden.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.