Status Quo Bias (Status-quo-Verzerrung) – Definition & Beispiel

Der Status Quo Bias (deutsch: “Status-quo-Verzerrung”), auch bekannt als Ist-Zustand-Verzerrung, bezeichnet die Neigung von Menschen, den gegenwärtigen Zustand gegenüber neuen Alternativen zu bevorzugen. Dies führt zu Widerstand gegen Veränderungen. An der Börse lässt sich der Status Quo Bias häufig beobachten, wenn Anleger jahrelang an Investitionen festhalten, obwohl diese aus rationaler Sicht verkauft werden müssten.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Was ist der Status Quo Bias? – Definition

Status Quo Bias ist eine Form der kognitive Verzerrung, bei der Menschen es vorziehen, dass alles so bleibt, wie es ist, obwohl dies nicht logisch begründet werden kann. Dies kann selbst dann der Fall sein, wenn die Veränderungskosten relativ gering sind und eine Alternative vorteilhafter wäre.

Ursachen des Status Quo Bias

Die Ursachen des Status Quo Bias stehen im Einklang mit den Konzepten der Verlustaversion (Loss Aversion) und des Besitztumseffektes (Endowment Effect). Beide Heuristiken beeinflussen nachweislich die Entscheidungsfindung.

Darüber hinaus wird der Status-quo-Verzerrung auch deshalb gern beibehalten, weil sie die Entscheidungsfindung erleichtert, insbesondere dann, wenn wir uns verunsichert oder uns von der Anzahl der gebotenen Wahlmöglichkeiten überfordert fühlen.

Darum stehen viele Menschen Neuerungen skeptisch gegenüber. Sie betrachten Veränderungen als “Kosten” und versuchen, sie so weit wie möglich zu vermeiden, bis die Vorteile die Kosten bei Weitem überwiegen.

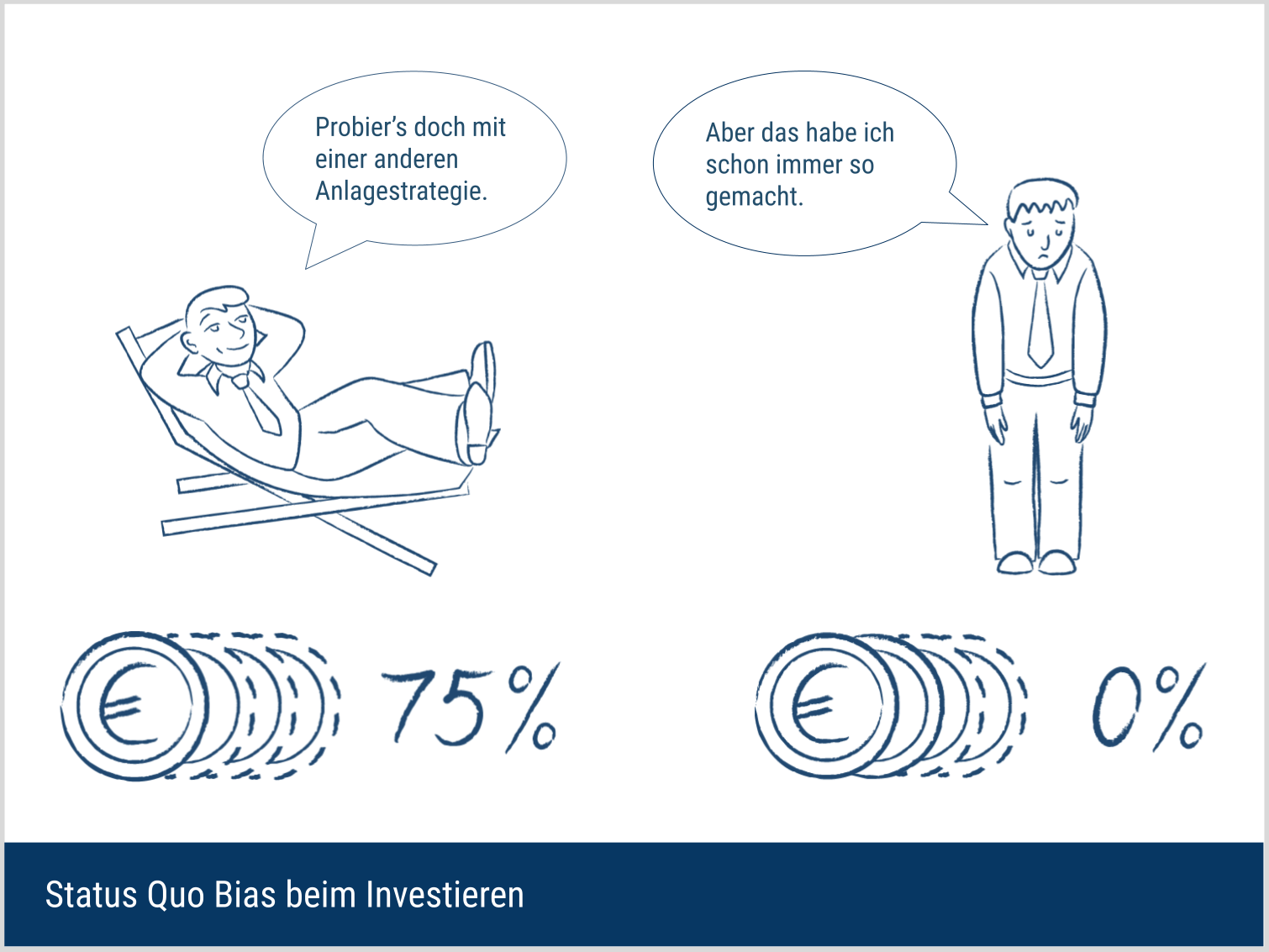

Auswirkungen des Status Quo Bias auf Investoren

Die Tendenz zum Status quo kann beispielsweise dazu führen, dass Anleger an verlustbringenden Aktien festhalten. Dies ist insbesondere dann der Fall, wenn die Aktien aus passiven Quellen stammen, wie z.B. einer Erbschaft. Viele Anleger ziehen es vor, die Aktien in ihrem Portfolio nicht zu verändern, selbst wenn dies das Portfolio robuster machen würde.

Investoren mit Status Quo Bias neigen dazu, die Verluste zu übertreiben, die ihnen bei einer Änderung des Status quo drohen. Beispielsweise könnten sie die steuerlichen Folgen, die Volatilität oder andere Eigenschaften der Investition überbewerten. Dies geschieht, um vor sich selbst zu rechtfertigen, dass der gegenwärtige Status tatsächlich die beste Option ist.

Diese kognitive Verzerrung kann auch dazu führen, dass Anleger z.B. bei Zinsänderungen oder einem neuen Börsentrend untätig bleiben, weil sie glauben, dass die bestehenden Bedingungen einfach „ewig so weitergehen“.

Beispiel für den Status Quo Bias an der Börse

Angenommen, ein Anleger hat vor fünf Jahren das Depot eines Verwandten geerbt und sich bis heute nicht weiter darum gekümmert. Der Verwandte, der das Depot geerbt hat, war ein gewissenhafter Anleger, der aufgrund seines fortgeschrittenen Alters sein Depot entsprechend defensiv strukturiert hat.

Zum Zeitpunkt der Depotübertragung befanden sich ausschließlich Staatsanleihen mit hoher Bonität und sehr niedriger Verzinsung im Depot. Der neue Eigentümer befindet sich noch in jungen Jahren, so dass das geerbte Depot eigentlich zu defensiv aufgestellt ist. Bei Fälligkeit der Staatsanleihen wird das Kapital zurückbezahlt und der bisherige Anleger muss sich um die Neuanlage des Geldes kümmern.

Der Anleger steht nun vor der Entscheidung, die Staatsanleihen zu verlängern oder sein Portfolio umzuschichten. Da er noch jung ist, gäbe es am Markt einige Anlagemöglichkeiten mit einem deutlich besseren Chance-Risiko-Profil.

Der Status-quo-Bias würde den Anleger in diesem Fall dazu verleiten, die bestehenden Anlagen zu prolongieren, obwohl eine Umschichtung die rationalere Entscheidung wäre. Dieses Verhalten kann dazu führen, dass der Investor erhebliche Renditeeinbußen hinnehmen muss, die ausschließlich auf den Status Quo Bias zurückzuführen sind.

Status Quo Bias beim Investieren überwinden – 2 Tipps

Die Voreingenommenheit gegenüber dem Status quo ist oft tief in der Psyche der Anleger verwurzelt. Das führt dazu, dass diese häufig schwer zu überwinden ist. Der Status Quo Bias ist jedoch meistens das Ergebnis einer fehlerhaften oder unvollständigen Aktienanalyse, weshalb einige Tipps dabei helfen, dieser kognitiven Verzerrung entgegenzuwirken.

Tipp Nummer 1 – Systematisiertes Investieren

Die meisten kognitiven Verzerrungen können durch einen systematisierten Investitionsansatz überwunden werden. Systematisierte Investitionsansätze zeichnen sich durch klar definierte Entscheidungsprozesse und Regelwerke aus, die im besten Fall durch eine Investitionscheckliste ergänzt werden.

Durch die Anwendung von festen Regeln kann vermieden werden, dass Entscheidungen auf irrationaler Basis, wie z.B. Emotionen, getroffen werden. Wichtig ist jedoch, dass die Regelwerke auf wissenschaftlichen Erkenntnissen basieren, um eine solide Entscheidungsgrundlage zu gewährleisten.

Tipp Nummer 2 – Bewusstsein über die Kosten des Nichtstuns schaffen

Die Beibehaltung des Status quo kann zum Teil erhebliche Kosten verursachen. Diese treten einerseits in Form von Opportunitätskosten und andererseits in Form von tatsächlichen Verlusten auf. Opportunitätskosten entstehen, wenn durch das Festhalten am Status quo weniger risikoadjustierte Gewinne erzielt werden als möglich wären. Reale Verluste entstehen vor allem durch das Festhalten an Investitionen von unterdurchschnittlicher Qualität.

Dementsprechend kann es hilfreich sein, sich mit den möglichen Kosten des Nichthandelns auseinanderzusetzen und ein Bewusstsein dafür zu entwickeln. Gerade die Beschäftigung mit Opportunitätskosten führt häufig zu einem besseren Verständnis möglicher Alternativen. Die Beschäftigung mit Alternativen kann wiederum zu einem objektiveren Bild des Status quo führen.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.