Earnings Yield – Definition & Berechnung

Earnings Yield (deutsch: Gewinnrendite) ist ein Indikator für die Über- oder Unterbewertung einer Aktie, der das Verhältnis des Gewinns je Aktie (EPS) zum aktuellen Börsenkurs der Aktie ausdrückt. Im Gegensatz zum Kurs-Gewinn-Verhältnis (KGV) deuten hohe Werte auf eine mögliche Unterbewertung, niedrige Werte auf eine Überbewertung hin.

🔴 Live-Webinar am 28.10.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Earnings Yield – Definition

Die Earnings Yield (Gewinnrendite) gibt an, wie viel Gewinn je Aktie (EPS) ein Unternehmen im Verhältnis zu seinem Aktienkurs erwirtschaftet hat. Meist wird der Gewinn über einen Zeitraum von 12 Monaten als Bezugsgröße verwendet.

Darüber hinaus gehört die Earnings Yield zu den sogenannten Multiplikatoren. Sie kann also zur Schätzung des Unternehmenswertes herangezogen werden. Die Kennzahl wird daher häufig verwendet, um Über- oder Unterbewertungen von Aktien zu ermitteln. Sie unterstützt damit wertorientierte Anlagestrategien (z.B. Value Investing).

Berechnung der Earnings Yield

Die Earnings Yield wird berechnet, indem man den Gewinn pro Aktie (EPS – Earnings Per Share) eines Unternehmens durch den aktuellen Marktpreis der Aktie teilt. Die Formel ergibt eine prozentuale Angabe und sieht wie folgt aus

Aufgrund der mathematischen Zusammenhänge und der Berechnungsform der Earnings Yield ist sie im Übrigen der Kehrwert des Kurs-Gewinn-Verhältnisses (KGV) bzw PE Ratio.

Bedeutung der Gewinnrendite

Der Earnings Yield ist bei langfristigen Anlegern besonders beliebt. Sie gibt ein klares Bild über die tatsächliche Rendite einer Investition, was für langfristige Anlagestrategien wichtig ist. Der Anleger kann aus dem Earnings Yield ableiten, wie hoch die Rendite auf sein eingesetztes Kapital sein könnte. Das Kurs-Gewinn-Verhältnis (KGV) wird dagegen häufiger von Händlern verwendet. Es gilt als kurzfristiger Indikator und wird für schnelle Handelsentscheidungen bevorzugt.

Interpretation der Earnings Yield

Es gibt keinen festen Wert für die Earnings Yield, der als definitive Grenze für den Kauf oder Verkauf von Aktien gilt. Entweder basiert diese Entwicklung auf steigenden Gewinnen (die der Kurs noch nicht aufgeholt hat) oder auf sinkenden Kursen (die nicht immer rational sein müssen). Die Kennzahl kann jedoch wertvolle Hinweise für die Entscheidungsfindung liefern.

- Eine hohe oder steigende Gewinnrendite kann auf eine Unterbewertung der Aktie und damit auf einen günstigen Kaufzeitpunkt hindeuten, da der Gewinn im Verhältnis zum aktuellen Kurs sehr hoch erscheint.

- Umgekehrt kann eine niedrige oder sinkende Gewinnrendite auf eine Überbewertung und damit auf ein mögliches Verkaufssignal hindeuten.

Vorteil der Kennzahl

Der Vorteil der Earnings Yield liegt in ihrer Anwendbarkeit auf verschiedene Arten von Aktien. Sowohl Growth- als auch Dividendenaktien können mit dieser Kennzahl bewertet werden. Die Berechnung der Gewinnrendite basiert auf dem Gewinn und ist unabhängig davon, ob dieser als Dividende ausgeschüttet oder reinvestiert (thesauriert) wird.

Earnings Yield vs. KGV

Wie bereits erwähnt, liegt der Unterschied zwischen Gewinnrendite und Kurs-Gewinn-Verhältnis (KGV) eigentlich im Blickwinkel des Anwenders. Grundsätzlich spiegeln die beiden Kennzahlen den gleichen Sachverhalt wider – es werden nur Zähler und Nenner getauscht.

- Die Gewinnrendite beantwortet vorwiegend die Frage: Welche Rendite erwirtschaftet meine Geldanlage langfristig?

- Das KGV beantwortet dagegen die Frage: Wie viel Potenzial für kurzfristige Kurssteigerungen hat ein Unternehmen?

Earnings Yield – Nachteile

Viele Schwächen gibt es bei der Earnings Yield tatsächlich nicht. Die beiden zentralen Grenzen der Kennzahl liegen jedoch im Stichtagskurs der Aktie, der die zukünftigen Ertragsaussichten nicht berücksichtigt, und in bilanziellen Sondereffekten.

Einfluss bilanzieller Sondereffekte

Ausschläge in der Earnings Yield selbst können beispielsweise dem Gewinn geschuldet sein. Für Außenstehende ist dabei nicht immer zu erkennen, ob die Veränderung aus operativen oder außergewöhnlichen Sachverhalten resultiert.

Diese sogenannten bilanziellen Sondereffekte können die Gewinnrendite für ein Jahr stark beeinflussen, obwohl sich an der Gesundheit des Unternehmens nichts geändert hat. Sofern möglich sollte der Gewinn vor der Berechnung um Sondereffekte bereinigt werden.

Beispiele für Sondereffekte sind:

- Zu zahlende Bußgelder und Strafen

- Verkauf von Unternehmensteilen

- Hohe Rückstellungsbildung oder –auflösung

- Options- und Wertpapiererträge

Schwankende Aussage

Dadurch, dass Aktienkurse stark schwanken können, schwankt auch die Bedeutung der Gewinnrendite mit dem Tageskurs. Dieser muss jedoch nicht zwingend etwas mit der Aktie zu tun haben, sondern kann auch generellen Marktstimmungen zum Opfer fallen.

Steigen oder fallen die Kurse vor dem Gewinnermittlungsstichtag schlagartig, ändert sich auch drastisch die Gewinnrendite. Ein Lösungsansatz besteht in der Verwendung von Mittelwertskursen, weil auch der Gewinn über meistens ein Jahr gebildet wird.

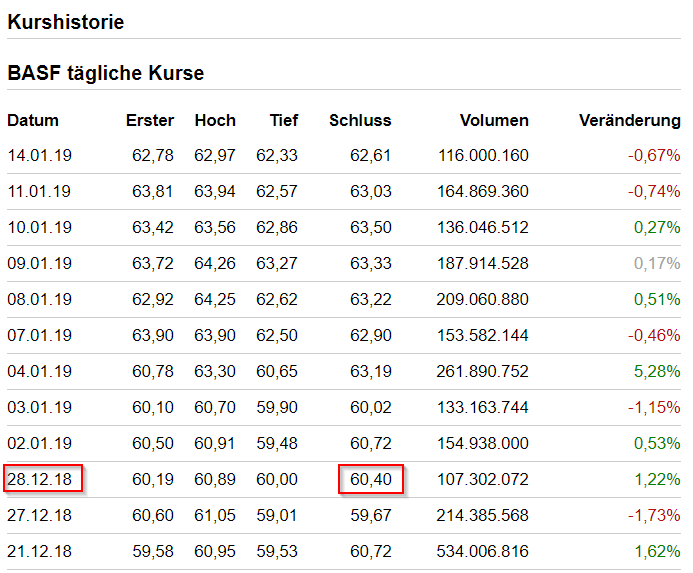

Beispiel zur Ermittlung der Gewinnrendite

Für die beispielhafte Berechnung der Earnings Yield der BASF werden das Ergebnis je Aktie (EPS) und der Aktienkurs zu einem bestimmten Stichtag benötigt. Das EPS findet sich hier und die historischen Kurse (hier wurden Schlusskurse verwendet) der BASF-Aktie beispielsweise hier.

Häufig kann die Gewinnrendite auch direkt auf den entsprechenden Webseiten abgerufen werden, wie im Beispiel der BASF. Sie sollte jedoch nicht ohne Hintergrundwissen verwendet werden.

Nützliche Informationen

Bei der Ermittlung der Earnings Yield für ein Aktienunternehmen ist häufig die Verwendung eines Börsendienstleisters sinnvoll. Die Arbeit mit unternehmenseigenen Daten ist sehr aufwendig.

So müsste z.B. der Streubesitz bzw. die Anzahl der freien Aktien ermittelt werden, um den Gewinn je Aktie (EPS) ins richtige Verhältnis setzen zu können. Auf verschiedenen Internetplattformen sind jedoch bereits Daten pro Aktie verfügbar, die die Berechnung stark vereinfachen.

Fazit

- Die Earnings Yield oder Gewinnrendite kann für die Unternehmensbewertung als Multiplikator verwendet werden.

- Die Gewinnrendite ist eng mit dem Kurs-Gewinn-Verhältnis (KGV / Price-Earnings-Ratio) verbunden.

- Eine Weiterentwicklung der Gewinnrendite wird im Artikel zum Joel Greenblatt Earnings Yield vorgestellt.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 28.10.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 28.10.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.