Stop Limit Order – Erklärung & Beispiel

Die Stop Limit Order dient dem Kauf oder Verkauf von Finanzinstrumenten zu einem festgelegten Kurs (Limitkurs), sobald der Kurs des Finanzinstruments den vom Anleger definierten Stoppkurs erreicht oder überschreitet. Ist das der Fall, erfolgt die Erteilung einer Limit Order. Zur Ausführung kommt es nur dann, wenn der Kurs des Finanzinstruments gleich oder besser als der Limitkurs ist.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Was ist eine Stop Limit Order? – Definition

Eine Stop Limit Order ist ein bedingter Kauf- oder Verkaufsauftrag, der die Merkmale einer Stop Order mit denen einer Limit Order kombiniert. Sie besteht demnach aus zwei Preisen: einem Stoppkurs und einem Limitkurs. Beide Preise müssen vom Anleger vor der Auftragserteilung definiert werden.

Wie funktioniert eine Stop Limit Order?

Beim einfachsten Ordertyp, der Market Order, wird der Kauf- bzw. Verkaufsauftrag zum aktuellen Marktpreis des Finanzinstruments ausgeführt. Eine Stop Limit Order wird hingegen erteilt, wenn ein Anleger möchte, dass die Auftragserteilung nach dem Erreichen eines definierten Kurses per Limit Order erfolgt. Entsprechend erfordert dieser Ordertyp die Festlegung von zwei Preispunkten:

- Stop: Der Preis, ab dem die Limit Order aktiviert wird.

- Limit: Der Preis, zu dem die Order mindestens oder maximal ausgeführt werden soll.

Außerdem muss auch ein Zeitrahmen (Time-in-Force) festgelegt werden, innerhalb dessen die limitierte Stop Order als ausführbar gilt. Üblich ist hier die Auswahl zwischen DTC (Day-Til-Canceled) und GTC (Good-Til-Canceled).

Stop Limit Order vs. Stop Order

Stop Order

Eine Stop Order ist ein Kauf- oder Verkaufsauftrag, der ausgeführt wird, sobald ein bestimmter Preis erreicht ist. Sobald dieser sogenannte Stoppkurs erreicht ist, erfolgt die Ausführung der Stop Order zum nächsten handelbaren Marktpreis per Market Order.

Unabhängig von etwaigen Änderungen des aktuellen Marktpreises wird eine Stop Order daher immer in vollem Umfang ausgeführt. Das bedeutet aber auch, dass die Stop Order nicht unbedingt zum Stoppkurs ausgeführt wird. Da es sich nach Aktivierung um eine Market Order handelt, kann der Preis, zu dem die Order zur Ausführung kommt, schlechter oder besser sein als der Stoppkurs (Slippage).

Limit Order

Eine Limit Order ist ein Kauf- oder Verkaufsauftrag zu einem bestimmten Kurs. Der Limitauftrag wird nur ausgeführt, wenn die Ausführung zum Limitkurs oder zu einem für den Anleger günstigeren Kurs erfolgen kann. Führt die Handelsaktivität der Marktteilnehmer dazu, dass der Preis des Finanzinstruments gegenüber dem Limitkurs ungünstig wird, erfolgt keine oder nur eine Teilausführung.

Unterschied Stop Order und Limit Order

Aus den Definitionen lassen sich demnach zwei Hauptunterschiede zwischen Limit Orders und Stop Orders herausstellen.

- Der erste Unterschied besteht darin, dass der festgelegte Preis einer Limit Order, dem Preis entspricht, den der Anleger bei einem Kaufauftrag maximal bereit ist zu zahlen bzw. bei einem Verkaufsauftrag mindestens erhalten möchte. Hingegen stellt der festgelegte Preis einer Stop Order, den Preis dar, zu dem der Anleger unbedingt kaufen oder verkaufen möchte, egal ob die tatsächliche Ausführung zum Nachteil des Anlegers ausfällt.

- Der zweite Unterschied besteht darin, dass eine erteilte Limit Order für alle Marktteilnehmer im Orderbuch ersichtlich ist. Im Gegenzug dazu, wird eine Stop Order erst sichtbar, wenn sie ausgelöst wird, da die Ausführung per Market Order erfolgt.

Beispiel für eine Stop Limit Order

Angenommen eine Aktie notiert aktuell zu einem Kurs von 110 EUR und ein Anleger möchte diese Aktie kaufen, sobald sich Momentum zur Oberseite hin entwickelt.

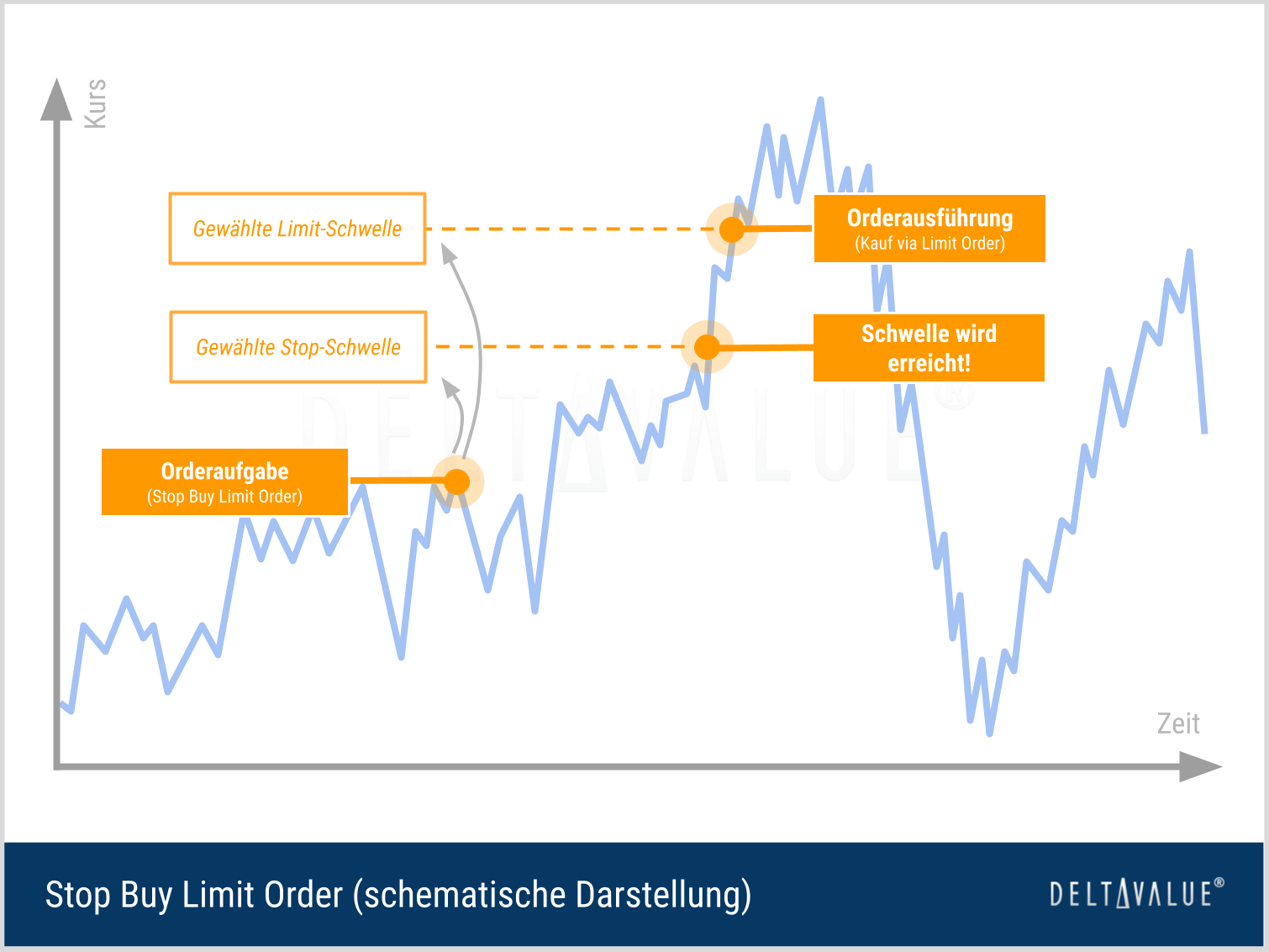

Stop Buy Limit Order

In diesem Fall könnte der Anleger einen Kaufauftrag in Form einer Stop Buy Limit Order erteilen, wobei der Stoppkurs auf 115 EUR und der Limitkurs auf 120 EUR festgelegt werden kann.

Sollte der Kurs der Aktie über den Stoppkurs von 115 EUR steigen, dann wird die Limit Order zu 120 EUR aktiviert. Solange die Order unter 120 EUR (dem Limitkurs) ausgeführt werden kann, wird der Kaufauftrag ausgeführt. Wenn die Aktie jedoch über 120 EUR steigt, kommt es zu keiner Ausführung.

Stop Sell Limit Order

Die dargestellte Funktionsweise lässt sich analog auf eine Stop Sell Limit Order übertragen, mit einem Stoppkurs unterhalb des aktuellen Marktpreises sowie einem Limitkurs unterhalb des Stoppkurses.

Vor- und Nachteile der limitierten Stop Order

Bei einer Stop Limit Order erfolgt die Ausführung nur, wenn der Kurs des Finanzinstruments gleich oder besser als der Limitkurs ist. Durch die Kombination von Stop und Limit wird sichergestellt, dass die Order nur dann ausgeführt wird, wenn der Kurs des Finanzinstruments innerhalb des vom Anleger festgelegten Limitpreises liegt und somit für den Anleger vorteilhaft ist.

Dieser Vorteil gegenüber einer Market Order ist mit einem gewissen Risiko verbunden. Der größte Nachteil einer limitierten Stop Order ist nämlich, wie bei allen Limit Orders, dass die Ausführung des Kauf- oder Verkaufsauftrags nicht garantiert ist.

Sollte beispielsweise der Kurs einer Aktie über dem Limitpreis einer Stop Buy Limit Order in den Handel gehen, so würde diese Order nicht zur Ausführung kommen. Gleiches gilt für eine Stop Sell Limit Order, wenn der Aktienkurs unter dem Limitkurs eröffnet.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.