House Money Effect (Hausgeldeffekt) – Definition & Beispiel

Der House Money Effect (deutsch: “Hausgeldeffekt”) bezeichnet die Tendenz von Menschen, mit Geld, das sie als Gewinn betrachten, risikofreudiger umzugehen als mit selbst verdientem Geld. Bezogen auf die Börse wird beispielsweise häufig ein risikoreicheres Anlageverhalten bei der Reinvestition von Anlagegewinnen zu beobachten als bei der ursprünglichen Erstanlage.

🔴 Live-Webinar am 29.04.2024 um 18:30 Uhr

Ausbildung für Vermögensaufbau mit zusätzlichen monatlichen Einnahmen

Lerne, wie du an der Börse ein regelmäßiges Zusatzeinkommen aufbaust. Unterscheide gute von schlechten Aktien, führe eigenständig eine Bewertung durch und erkenne den richtigen Aktienkurs. Lerne außerdem, wie du mit dem Optionshandel einen zusätzlichen Cashflow generierst.

Gute von schlechten Aktien unterscheiden

Gute von schlechten Aktien unterscheiden

Profitable Aktien- und Optionsstrategien

In jeder Marktlage Geld verdienen

Plus Gratis-PDF im Webinar: Dein Start in den erfolgreichen Optionshandel

Was ist der House Money Effect? – Definition

Der House Money Effect ist eine Theorie, die besagt, dass Menschen bei großen oder unerwarteten Vermögenszuwächsen (z.B. Bonuszahlungen, Glücksspielgewinne etc.) risikofreudiger handeln, als sie es normalerweise tun. Der Begriff leitet sich aus der Glücksspielterminologie ab, wobei „House Money“ (dt.: „Geld des Hauses“) die Gewinne bezeichnet, die Spieler vom Casino („dem Haus“) gewonnen haben.

Mentale Buchführung als Ursache für den Housegeldeffekt

Die Hauptursache für die durch den House Money Effect ausgelöste Verhaltensweise lässt sich größtenteils auf die mentale Buchführung (engl.: „Mental Accounting) zurückführen.

Mentale Buchführung ist die Tendenz von Personen, finanzielle Transaktionen mental verschiedenen Konten zuzuordnen. Je nachdem, in welchem Konto die Transaktion resultiert, unterscheidet sich der Verfügungsrahmen der jeweiligen Summe von Geld.

Ein solches Verhalten ist in der Regel emotional, da, objektiv gesehen, der Wert einer gewissen Summe Geld, beispielsweise 1.000 Euro, nicht von der Quelle des Geldes beeinflussbar ist. Mentale Buchführung löst allerdings genau eine solche Trennung aus.

Im Alltag lässt sich ein solches Verhalten gerade bei Geldgeschenken beobachten. Geschenktes Geld wird häufig als eine Art Bonus betrachtet und infolgedessen anders ausgegeben als die regulären Einkünfte, beispielsweise Gehalt.

Ergänzende Heuristiken

Der House Money Effect kann zusätzlich durch weitere kognitive Verzerrungen, wie beispielsweise die Hot Hand Fallacy, verstärkt werden. In diesem Fall würde der House Money Effect zunächst durch einen Vermögenszuwachs, der aus einem riskanten Geschäft resultierte, ausgelöst werden.

Anschließend würde die Hot Hand Fallacy dazu führen, dass die betroffene Person die Wahrscheinlichkeit überschätzt, dass das nächste riskante Geschäft ebenfalls positiv ausgeht.

Beispiel für den House Money Effect

Ein prominentes Beispiel für den House Money Effect findet sich im Verhalten von Casinobesuchern, die einen größeren Geldbetrag gewonnen haben. Hier ist im Durchschnitt zu beobachten, dass die Risikoaffinität der Spieler nach dem Geldgewinn deutlich ansteigt.

Dieses Geld wird von den Betroffenen zunächst mental anders betrachtet als das eigene Geld. Da es nicht als eigenes Geld, sondern als „Hausgeld“ bzw. „House Money“ betrachtet wird, wird die eigene Verlustaversion abgeschwächt und die Risikobereitschaft gefördert.

Dieses Verhalten führt, neben den grundsätzlichen statistischen Vorteilen des Hauses beim Glücksspiel, zu der enormen Profitabilität der Spielbanken, da nur selten die gesamten Gewinne der Besucher am Ende des Tages das Haus verlassen.

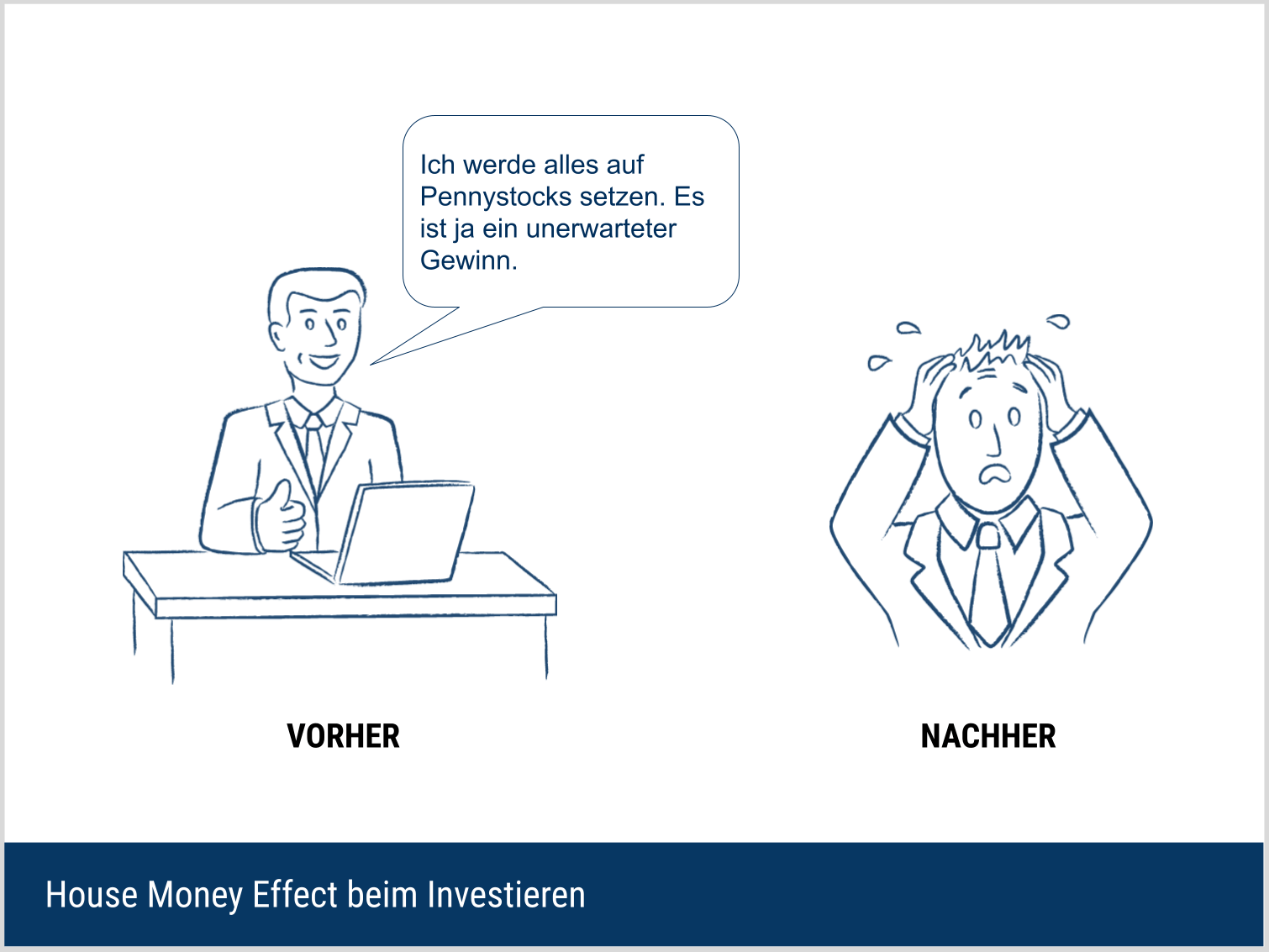

Auswirkungen des House Money Effect auf Investoren

Die Hauptwirkung des House Money Effects auf Investoren besteht darin, dass Anlagegewinne im Durchschnitt risikoreicher reinvestiert werden, als es die eigene Risikotoleranz erlauben würde.

Die Risikotoleranz bezieht sich auf die Höhe des Risikos, das eine Person bereit ist, beim Handeln oder Investieren einzugehen. Die Höhe des eingegangenen Risikos korreliert grundsätzlich mit der Höhe des möglichen Verlustes aus der Transaktion.

Als Konsequenz einer höheren Risikotoleranz können also häufig auch höhere Verluste auf Investoren zukommen. Je nachdem, wie ausgeprägt der House Money Effect ist und ob noch weitere börsenpsychologische Fallstricke, wie beispielsweise die Fear of Missing Out (FOMO) oder die Hot Hand Fallacy, verstärkend auftreten, kann dies entweder dazu führen, dass regelmäßig Anlagegewinne wieder verloren werden oder sogar noch Kapital darüber hinaus verloren wird.

Zusammenfassend kann gesagt werden, dass der House Money Effect häufig zu einem langfristigen Renditeverlust führt, der aus einer irrational erhöhten Risikotoleranz resultiert. Anleger sollten sich daher einerseits dieser kognitiven Verzerrung bewusst sein und andererseits lernen, aktiv damit umzugehen.

Auftreten des Hausgeldeffektes an der Börse

Der House Money Effect kann am Kapitalmarkt unabhängig von Investitionszeiträumen oder Anlageklassen auftreten. Bei langfristigen Investoren kann der House Money Effect beispielsweise dazu führen, dass nach Fälligkeit einer langfristigen Geldanlage der Anlagegewinn riskanter reinvestiert wird als der Rest des Vermögens.

Während der Dotcom-Blase in um das Jahr 2000 herum, könnte der House Money Effect besonders stark ausgeprägt bei Mitarbeitern der jeweiligen Tech-Unternehmen beobachten werden. Die Auffälligkeit war in diesem Zusammenhang, dass sich einige Mitarbeiter dagegen entschieden, ihre Aktienoptionen auszuüben, da sie davon ausgingen, dass diese gar unendlich weit steigen würden.

Im Resultat dessen blieben die meisten von ihnen schlussendlich komplett leer aus, da die Optionen nach dem Platzen der Blase schnell ihren gesamten Wert verloren. Der Hausgeldeffekt kam in diesem Fall daher zu tragen, da Aktienoptionen häufig in Form einer Bonuszahlung ausgegeben werden. Somit waren diese mental vom normalen Gehalt getrennt, was in Verbindung mit der kognitiven Verzerrung der Fear of Missing Out (FOMO) zu dem beschriebenen Verhalten führte.

House Money Effect beim Investieren überwinden – 2 Tipps

Der House Money Effect kann zwar einen starken Einfluss auf die eigenen Anlageentscheidungen haben, wenn man sich allerdings einiger Tipps bedient, kann man den resultierenden Verhaltensweisen aktiv entgegenwirken.

Tipp 1: Systematisiertes Investieren

Ein systematischer Investitionsansatz ist eine Möglichkeit, möglichen psychologischen Fallstricken entgegenzuwirken. Durch die Implementierung von festen Regelwerken und Investitionschecklisten wird den eigenen Emotionen und kognitiven Verzerrungen kein Spielraum gelassen. Dadurch werden Entscheidungen auf einer rationalen Basis getroffen, was langfristig zu robusteren Ergebnissen führt.

Tipp 2: Verschriftlichung der Vermögenszuwächse

Die mentale Buchführung ist die Hauptursache für den House Money Effect. Obwohl es sich um eine irrationale Tendenz handelt, neigen viele Menschen dazu, Geld ungleich zu behandeln. Der erste Schritt, um dem House Money Effect zu entkommen, besteht darin, seine Ursache zu bekämpfen.

Das funktioniert, indem man sich bei jedem Vermögenszuwachs aktiv bewusst macht, dass dieses Geld genau den gleichen Wert hat wie das restliche Geld. Um dies zu verinnerlichen, kann es hilfreich sein, über die Vermögenszuwächse Buch zu führen. Durch das Aufschreiben wird das rationale Denken angeregt, was dazu beitragen kann, kognitive Verzerrungen zu vermeiden.

Kostenloses Webinar + PDF: So handelst du profitabel mit Optionen und generierst ein Zusatzeinkommen

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.

Lerne in unserem kostenlosen Live-Webinar am 29.04.2024 um 18:30 Uhr, wie du mit dem Optionshandel ein regelmäßiges Zusatzeinkommen aufbaust. Lerne, gute von schlechten Aktien zu unterscheiden und erkenne zuverlässig überteuerte Aktienkurse. Baue dir ein zweites Einkommen auf, mit dem du unabhängig der Marktlage Geld verdienen kannst. Klicke hier, um dich für das Webinar anzumelden.